投資家が最初に知るべき減価償却の基礎知識

「不動産投資は税金との戦い」とよく言われます。

それほど賃貸経営において税金計算は大きなウェイトを占めるのです。

そのなかでも、あまり馴染みがないのが減価償却ではないでしょうか?

減価償却は、税金計算でしか出てこないのです。

しかし、減価償却を知らないと不動産投資はできないと言っても過言ではありません。

今回から数回にわたって基礎から応用まで解説していきます。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

減価償却とは何か

建物や備品などの固定資産を購入した場合には、購入したときに、全額を損金に計上できるわけではありません。

その固定資産の使用可能期間にわたり、分割して損金に計上していかなければならないのです。

これは会計独特の考え方です。

なぜかというと、利益を計算するためには、期間を区切らないとならないからです。

利益=収入-経費です。

いつからいつまでの収入と経費なのかを明確にしないと利益は絶対に出ません。

通常会計期間は1年(個人の確定申告の場合は1月1日から12月31日)です。

1年間の収入と経費を計算して利益を出していきます。

この場合、多額になる固定資産を、全額経費にしてしまうと、固定資産を購入した年に大幅に利益は少なく(もしくはマイナス)になり、購入年以降は、利益が多く出てしまい、バランスがおかしくなります。

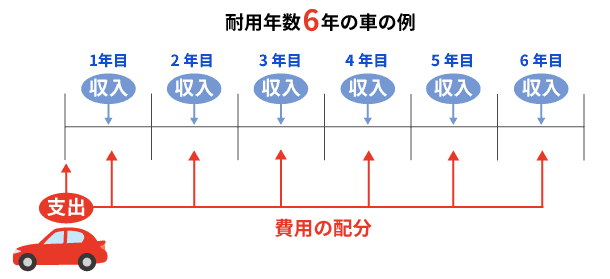

そこで、固定資産を使える期間(耐用年数)は、収入に貢献しているのではないかと考え、費用を分割して計上することにしているのです。

つまり、固定資産を使用することにより直接的又は間接的に得られた収益と、費用を対応させるための費用配分をしているのです。

この耐用年数ですが、「どのくらい使用できるのか」を判断しなければなりません。

各自の判断に任せると、意図的に利益を少なくして税金を少なくすることができてしまうことになります。

税金を計算する上では、この耐用年数を意図的に操作させないように、あらかじめ耐用年数を定めているのです。

これを法定耐用年数と言います。

例えば、車なら6年、パソコンなら4年です。

建物はどうでしょうか?

また同じ種類でも用途や構造によっても変わってきます。

住宅用建物・店舗用建物

木造 22年

鉄骨造(骨格材の肉厚が3㎜以下)19年

鉄骨造(骨格材の肉厚が3㎜超4㎜以下)27年

鉄骨造(骨格材の肉厚が4㎜超)34年

鉄筋コンクリート造 47年

事務所用建物

木造 24年

鉄骨造(骨格材の肉厚が3㎜以下)22年

鉄骨造(骨格材の肉厚が3㎜超4㎜以下)30年

鉄骨造(骨格材の肉厚が4㎜超)38年

鉄筋コンクリート造 50年

建物附属設備 15年

エレベーター設備 17年 など

なお、土地や骨とう品などのように時の経過により価値が減少しない資産は、減価償却はできません。

減価償却の種類

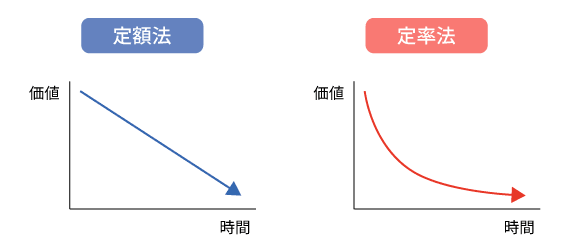

減価償却の方法にはいくつかありますが、主に使用する定額法と定率法について解説していきます。

定額法とは、償却額が一定となる償却方法です。

定率法は、償却額が逓減していく償却方法です。

<定額法の場合>

5,000,000円×0.167=835,000円(1年目)

5,000,000円×0.167=835,000円(2年目)

・

・

・

<定率法の場合>

5,000,000円×0.333=1,665,000円(1年目)

(5,000,000円-1,665,000円)×0.333=1,110,555円(2年目)

・

・

定額法と定率法は選択できる?

定額法と定率法は自由に選択できるのでしょうか?

基本的には選択できます。ただし、この場合手続きが必要な場合があります。

個人の場合、何も手続きしないと「定額法」が適用されます。

法人の場合、何も手続きしないと「定率法」が適用されます。

これを当初から変更したい場合には、「減価償却資産の償却方法の届出」を確定申告の提出期限までに税務署に提出する必要があります。

つまり、個人の場合「定率法」での償却、法人の場合「定額法」での償却が適用できます。

平成10年4月1日以後取得の建物は、個人・法人にかかわらず、また、届出にかかわらず、「定額法」しか適用できません。

さらに、平成28年4月1日以後取得の建物附属設備・構築物は、個人・法人にかかわらず、また、届出にかかわらず、「定額法」しか適用できません。

つまり、不動産に係る減価償却は、「定額法」での償却が原則と覚えておきましょう。

まとめ

- 減価償却は、利益(1年分)を計算するために、収益と費用を対応させる目的で費用配分させるもの。

- 耐用年数を意図的に操作させないように、あらかじめ耐用年数を定めている。

- 不動産に係る減価償却は、「定額法」での償却が原則!

あわせて読みたい

マンション売却の際、取得費から減価償却費を控除するのはなぜ?

手間をかけずに将来に備えた資産をつくる…空室リスクが低い不動産投資とは?

第1回:投資家が最初に知るべき減価償却の基礎知識

- 第2回:不動産賃貸経営で減価償却を大きく取る方法2つ

- 第3回:減価償却2つのデメリット/デッドクロスと譲渡税

![「レントロール」の見方とチェックポイント[後編]](https://invest-online.jp/wp/wp-content/uploads/2018/05/ec-rentroll2-150x150.jpg)