減価償却2つのデメリット/デッドクロスと譲渡税

「不動産投資は、減価償却が取れることがメリットです」

こんな売り込み文句を聞いたことがあるかもしれません。

本当に減価償却が取れることがメリットになるのでしょうか?

今回は、減価償却を取ることでデメリットになることをお伝えしていきます。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

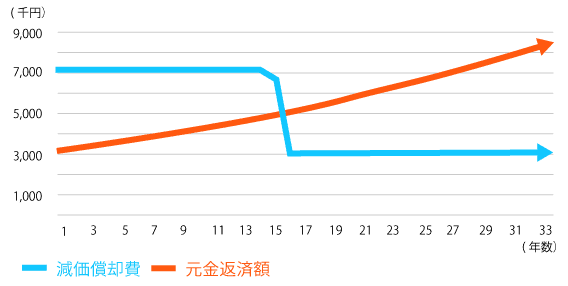

1.デッドクロスとは

デッドクロスとは、年間の減価償却費の金額と、年間の元本返済額を比べて、年間の減価償却費の金額の方が少なくなる時期を言います。

(例)デッドクロスイメージ図

15年目がデッドクロスの時期ということがわかります。

減価償却費:建物1億4,000万円 耐用年数47年、附属設備6,000万円 耐用年数15年

元本返済額:借入金2億円、金利3%、返済期間35年、元利均等返済

なぜこの2つを比べるのでしょうか?

減価償却とは、支出したタイミングでは一括経費として計上せず、耐用年数(その資産が使える期間)に応じて不動産の購入額を経費として配分することです。

土地や建物を現金購入すれば、購入時点でお金は支払われますし、ローン購入であれば、返済期間にわたってお金は支払われます。

ある年だけを切り取ってみると、

「減価償却として経費に計上するけれども、お金が出ていかない」状態が作れます。

一方、借り入れの元本返済は、経費になりません。

借り入れの利息は、経費になりますが、元本返済は経費ではないのです。

しかし、支出はあります。

つまり、「元本返済として経費にならなく、お金が出ていく」ものになります。

この減価償却と借入元本の相反する性質を比較しているのです。

減価償却は、例えば、建物の耐用年数を10年とした場合、最初の10年間は減価償却費を計上できるため、税金は少なくなります。

しかし、減価償却が終わった11年目からは、経費が減って税金が増加するのです。

借り入れの返済方法を元利均等返済としている場合、当初は利息の割合が多く、元本の割合が少ないのですが、徐々に利息の割合が少なくなり、元本の割合が多くなります。

つまり、経費となる利息が年々少なくなっていき、税金が増加するのです。

しかし、返済額は一定なので変わりません。

この減価償却が少なくなって、借入の元本の金額が増加し、ちょうどクロスする時期が、税金の負担が大きく、資金繰りが苦しくなるタイミングなのです。

要するに、年々支出する返済額はかわらないのに、利息金額と減価償却の減少から所得が大きくなります。そして、支払う所得税が多くなるため、キャッシュフロー上、手残りがマイナスになるになることがあるのです。

減価償却を早期に大きくとることで、デッドクロスになるタイミングが早くなる可能性があります。

減価償却は早く大きく取る方がよいのではなく、長期的なプランを考えて、減価償却の金額をバランス良く設定する必要があるのです。

2.売却の譲渡税が高くなる

「購入した金額と同じ金額で売却すれば、利益が出ていないのだから、譲渡税はかからないのではないか?」

そう思う人が多いのですが、税金の世界では、違います。

譲渡所得の計算は、譲渡収入-(取得費+譲渡費用)という算式になります。

取得費とは、建物などの減価償却資産の場合、購入金額から減価償却費相当額を差し引いた帳簿価額(簿価)になります。

つまり、購入した金額から過去の減価償却した分を引いた金額になります。

例えば、3,000万円の不動産を購入し、今まで累計500万円の減価償却費を取ったとすると、取得費は3,000万円-500万円=2,500万円、

これを3,000万円で売却すると、

譲渡所得は、(譲渡費用がないと考えると)3,000万円-2,500万円=500万円となります。

長期譲渡(譲渡する年の1月1日時点で5年超保有)の場合、20.315%の譲渡税(所得税・住民税)がかかるため、500万円✕20.315%=約102万円の税金がかかるということです。

減価償却を取ることで、保有しているときの税金(不動産所得)が減りますが、売却するときの税金(譲渡所得)が増えるということです。

どちらを取るのがよいのでしょうか?

それは、税率で判断するべきことになります。

不動産所得などの総合課税の所得税と住民税は、所得に応じて15.105%~55.945%の税率(超過累進税率)になります。

譲渡所得(分離課税)の所得税と住民税は、短期譲渡(譲渡する年の1月1日時点で5年以下保有)で39.63%、長期譲渡で20.315%になります。

この判断は、いつ売却するかを想定していないとできません。

出口戦略を立てて、減価償却を大きくとるか、少なくとるかの判断が必要になります。

不動産投資における減価償却は、戦略が大事なのです。

3.まとめ

- 減価償却を大きくとることだけがメリットにつながるとは限らない。

- デッドクロス、売却を意識して減価償却を大きく取るか判断すること。

- 減価償却で損をしないために、不動産投資は戦略が必要不可欠!

あわせて読みたい

マンション売却の際、取得費から減価償却費を控除するのはなぜ?

手間をかけずに将来に備えた資産をつくる…空室リスクが低い不動産投資とは?

- 第1回:投資家が最初に知るべき減価償却の基礎知識

- 第2回:不動産賃貸経営で減価償却を大きく取る方法2つ

第3回:減価償却2つのデメリット/デッドクロスと譲渡税