令和6年から変更された事業用買い替え特例の内容とは?

令和6年から事業用不動産の買い替え特例について、要件が厳しくなったと聞きました。

どのような内容なのでしょうか?

10年超保有する事業用資産を譲渡し、新たに事業用資産を取得した場合(土地の場合300㎡以上などの要件あり)、譲渡した事業用資産の譲渡益について、最大80%(一部75%・70%)の課税の繰り延べをする制度があります。

こちらについて令和6年4月1日以後の譲渡について、新たに届け出が必要となります。

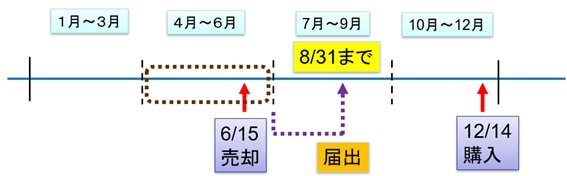

同一年に譲渡資産の譲渡と買換資産の取得をする場合には、

譲渡資産の譲渡日(買換資産の取得日が早い場合には、その取得日)を含む

「3月期間(注)」の末日の翌日から2ヶ月以内に、この特例を受ける旨等の届出書を税務署長に提出しなければなりません。

(注)「3月期間」とは、1月1日から3月31日まで、4月1日から6月30日まで、7月1日から9月30日まで、10月1日から12月31日までの各期間をいいます。

土地等の売買取引を多く行う大企業等において、申告時にその売買取引を並べた上で要件に合致する譲渡資産と買換資産の組み合わせを事後的に作成し、適用を受けるという実態があったことを問題視され改正となりました。

譲渡資産と買換資産の組み合わせを確定申告期限前に届けなければならなくなったのです。

例えば、譲渡資産の譲渡日が6月15日、買換資産の取得日が12月14日の場合

⇒3月期間が6月30日。その翌日から2ヶ月以内である8月31日が提出期限になります。

届け出期限が複雑になりますので、忘れないように注意してください。

なお、同一年に譲渡資産の譲渡と買換資産の取得をする場合の要件です。

譲渡資産の前年もしくは、翌年以後に買換資産を購入する場合には、この届け出は必要あり

ません。

2024/07/05

人口動向・賃貸需要に合わせた「新築一棟投資法」とは?無料解説書籍はこちら

回答者渡邊 浩滋

税理士・司法書士