PB・LTVとは?不動産投資に役立つ指標[後編]

![PB・LTVとは?不動産投資に役立つ指標[後編]](https://invest-online.jp/wp/wp-content/uploads/2018/10/index2e.jpg)

前回に引き続き、不動産投資をする際に使用する指標をご紹介いたします。

指標の意味や計算方法、利用に適した場面、注意点など分かりやすく解説いたします。

関連記事

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

自己資金回収期間の指標

PB(Pay Back)

前回記事のROIとCCRの計算で出てきた数値で計算できる、PBという指標もご紹介します。

PBは、自己資金回収期間と訳されます。これは投資した自己資金を何年で回収できるかというものです。

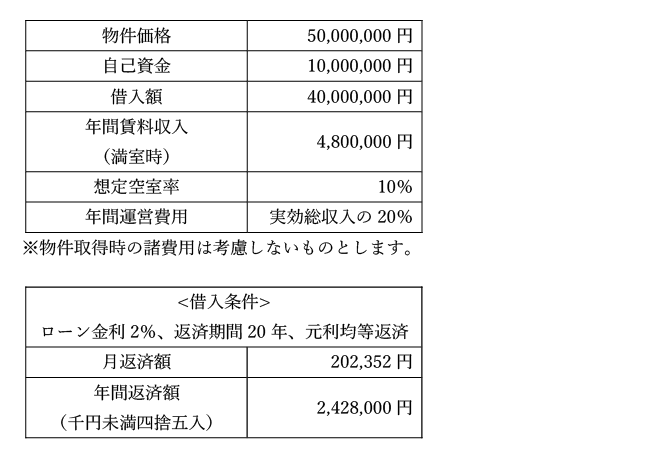

<設例>

前回でも使用した上記のケースですと、年間の利益は1,028,000円と計算されていました。

したがって、自己資金が1,000万円ですので、約9.7年となります。

PB=10,000,000円÷1,028,000円≒9.7年

また、自己資金を全額の5,000万円とした場合ですと、年間の利益は3,456,000円で、自己資金が5,000万円ですので、約14.5年となります。

PB=50,000,000円÷3,456,000円≒14.5年

このように、投下した自己資金が、何年で回収できるかということが分かるので、参考にすべき指標のひとつになると思います。

投資期間全体にわたるお金の価値をみる指標

IRR(Internal Rate of Return)

投資判断の指標とされるものに、IRRと呼ばれるものがあります。一般に、内部収益率などと訳されます。

IRRの定義としては、投資期間のキャッシュフローの正味現在価値(NPV)が0となる割引率のこととされています。

ただ、この説明を聞いてピンとくる方は少ないでしょう。そこで、このIRRについて、やや噛み砕いて説明したいと思います。

投資判断の指標としては「利回り」がありますが、表面利回りにしても、実質利回りにしても、期間が1年という短い期間を前提として計算する式になっています。

このような利回りは、計算や想定が簡単であるというメリットがある反面、お金の時間的な概念というものが反映されていないのがデメリットとなります。

一方でIRRの大きな特徴は、投資物件を取得するとき、運用しているとき、売却するときのそれぞれのステージにおける収支の状態を反映することができ、投資の期間全体にわたるお金の価値をみることができます。

各ステージにおいて、細かな収支想定をすることができるので、少し高度な投資指標といえます。

時間的な概念というものを分かりやすく言うと、いま持っている100万円の価値と、将来もらう100万円の価値は違うということです。

これは、いま持っているお金であれば投資に回すことができますので、例えば預金などで運用すれば、増やすことができるということです。

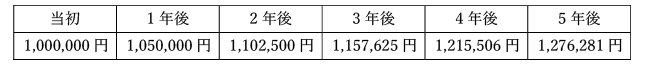

例えば、100万円を5%複利の預金に入れたとすると、5年後には次のようになります。

1,000,000円×1.05×1.05×1.05×1.05×1.05≒1,276,281円

このように考えると、いま持っている100万円は、5年後にはそれ以上になっているので、5年後よりいま100万円を持っているほうが価値があるということがお分かりになると思います。

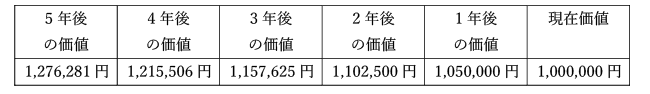

逆に、5年後の価値を、現在の価値に直したらいくらになるかということを考えてみます。

将来の価値を現在の価値に直すことを、現在価値に割引くと言います。

1,276,281円÷1.05÷1.05÷1.05÷1.05÷1.05≒1,000,000円

このようにお金は時間的に価値が違うということです。IRRはこのような時間的な概念が含まれた率なのです。

さらに話を進めると、IRRは、毎年のキャッシュフロー(CF)だけでなく、取得した物件を将来売却することを意識した指標といえます。

将来いくらで売却できるかを予測し、その売却額も現在価値に割引いて計算するのです。

不動産投資の場合で、下記のように3,000万円で購入し、5年間運営して、その後2,500万円で売却した場合を想定してみます。

毎年のキャッシュフローは、稼働状況や維持管理、修繕更新費などが年によって異なるので、数値は凸凹しています。

設例では分かりやすくするため、購入にかかる費用などは考慮していません。

ここで、最初のIRRの定義「IRRは投資期間のキャッシュフローの正味現在価値(NPV)が0となる割引率」を思い出してください。

C₀+C₁/(1+r)+ C₂/(1+r)²+C₃/(1+r)³ … Cn/(1+r)n=0

C₀=投資額、C=各年のキャッシュフロー、r=IRR

式で書くと、上記のように複雑になりますが覚える必要はありません。

エクセルで、IRRという関数を選べば、簡単に計算してくれます。

この設例の場合、エクセルで計算すると、IRRは約3.1%となりました。

IRRは、運用期間中の収支やお金の時間的な概念など、他の利回りで表現できなかった要素を反映していますので、より具体的な投資判断をすることができます。

将来入ってくると予想される収益と売却額までを想定しないと、結局、この投資はいくら儲かるのかという判断ができないので、この指標は有用であると思います。

反面、キャッシュフローのシナリオや売却額の予測が外れると、思い通りの利回りとならなくなることに注意が必要です。

物件価格に対する借入額割合の指標

LTV(Loan to Value)

最後に、借入額が安全な水準であるのかという指標をご紹介します。

LTVは、総資産有利子負債比率と訳され、物件価格に対して借入額の占める割合を言います。

物件価格が5,000万円に対し、借入額が4,000万円でしたら、LTVは80%となります。

LTV=4,000万円÷5,000万円×100=80%

不動産投資において、理想的なLTVは80%以下といわれています。

LTVが低ければ低いほうが借入額が少ないということなので、安全性が高いのは言うまでもありません。

しかし、その分、自己資金の比率が上がってくるので前回記事のCCR(自己資金回収率)は逆に下がっていってしまいます。

投資の安全性を重視するのか、投資効率を重視するのか、そのバランスが重要となってきます。

以上のように、いくつかの指標を紹介させていただきましたが、万能な指標というものはありません。

いくつかの指標を組み合わせて用いるなど、ご自身なりの判断基準を持って、物件を購入するかどうかの判断にしていただければと思います。

関連記事

東京圏人口一極集中さらに加速…不動産投資は、立地で決まる。解説本無料プレゼント