賃貸経営で法人化するメリット③相続税の節税

法人化をすると、相続税の節税にもつながります。

「法人には相続税がかからないから相続税の節税になる」と間違った解釈をされている方もいらっしゃいます。

法人の財産には、相続税はかからないですが、個人が所有する法人の株式(出資)に対して相続税が課税されることになります。

では、一体どの部分が相続税の節税になるのでしょうか?

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

1.個人の財産を増やさないことができる

法人化をすると、家賃収入の一部又は全部を法人に移転することができます。

オーナー個人に家賃が満額入ると、どんどん個人に現預金がたまっていくことになります。その現預金がたまって、たまって、相続が発生すると、その現預金に対して相続税が課税されることになります。

法人に収入の一部を移転することで、被相続人に現預金がたまっていくことを防ぐことができます。

さらに、法人に移転した収入をどうするかというと、役員報酬で払い出しをしていきます。

被相続人が役員報酬をもらうと、現預金がたまってしまうことになるため、相続人を役員に迎え入れて、相続人に役員報酬を支払います。

そうすることで、相続人に現預金が貯まり、将来の相続税の納税資金を、相続税や贈与税が課税されずに貯蓄ことができます(役員報酬をもらうことにより所得税や住民税は課税の対象になります)。

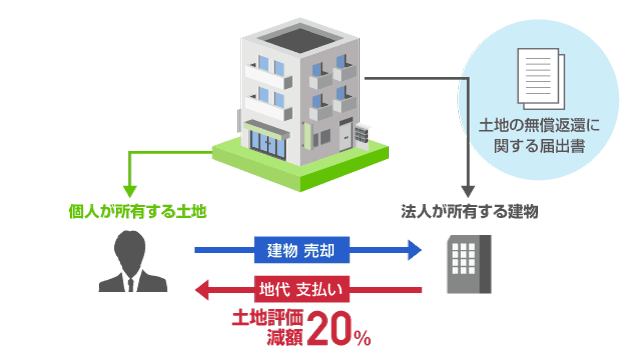

2.個人所有の土地の評価を低くすることができる

建物を法人名義にすることで、個人所有の土地の評価を(貸家建付地評価より)低くすることができるのです。

法人化の種類の中に、建物所有法人というものがあります。

これは、個人の土地の上に法人の建物を建てる場合、個人の建物を法人に売却して、法人名義にする場合などがあります。

いずれも土地の名義は個人のままです。

建物が法人所有であれば、収入が全て法人に帰属することになります。

土地が個人、建物が法人の所有とすると、借地権の問題が発生してしまいます。

通常、第三者が他人の土地を利用する場合には、「利用する権利」がないと使えないからです。

借地権が発生してしまうと、法人が個人に対して、借地権を設定する際の権利金を支払わなければならないことになります。

もし、権利金を支払わなければ、権利金なく借地権を取得したということで、借地権相当額の利益を受けたとして、法人に課税される可能性があります。

同族間で莫大な借地権を払うことはあまり現実的ではないですし、権利金を払わないと課税されてしまうのでは大変です。

そこで、税務上、借地権を発生させないように「土地の無償返還に関する届出書」を税務署に提出します。

この届け出をすることで、お互いに借地権を発生させないことを了承して、土地を利用することにしていることを明示することができます。

この届出を出す場合、法人が個人に地代を支払うか、支払わないことにするか、選択できます。

地代を支払わないと、土地の評価は、減額なく、更地の評価になります。

地代を支払う場合には、土地の評価は、20%減額されることになります(評価が下がった20%分は、相続税評価上は、会社の株価に加算されることになります)。

建物を個人で賃貸している場合、貸家建付地として、土地の評価が下がりますが(借地権割合に応じて9%~27%減額)、この法人から地代を支払う場合には、一律20%減額になります。

借地権割合が60%以下の土地の場合には、減額割合が18%以下になるため、土地の無償返還による届出により20%減額をした方が、減額割合が高くなり、相続税の節税になります。

ただし、20%減額した土地評価分は、株式の株価評価に加算されます。

事前に株式を土地所有者以外(子供など)にしておく対策が必要になります。

3.不動産と株式の評価の差を利用する

個人から法人へ土地や建物を移転することで、個人に土地建物の所有がなくなります。

その代わり、会社の株式(出資)を所有していれば、株式に対して相続税がかかることになります。

個人で土地建物を所有しているよりも、会社の株式で所有していた方が、一般的に評価は下がります。

ただし、会社の株式評価の計算上、取得後3年以内の不動産は時価で評価することになっているため、不動産を法人で所有後3年間は、株式の評価の方が高くなる可能性があります。

当初から株式を子などの相続人に所有してもらえれば、(自分が亡くなったときには)株式に対しても相続税がかからないことになります。

しかし、個人からすると、不動産を法人に売買により移転することで、不動産は減ることになりますが、売買代金という現金が増えることになります。

一般的に、現金よりも不動産の方が評価は低くなるため、わざわざ評価の低い不動産を評価の高い現金に変えたことになります。

ですから、法人に不動産を移転した後は、売買代金相当額の資産をいかに減らすかという対策を進めていかなければなりません。

具体的には、生前贈与や生命保険などの活用により、資産を減らす対策が考えられますが、一気に財産を減らすというより、時間をかけていく必要があります。

相続までの期間に余裕があればよいですが、相続までの期間があまり余裕ない方にとっては、一時的に増えた財産を減らす間に相続が発生してしまうことで、結果的に高い相続税になってしまうというリスクがあります。

このように、法人化による相続税対策は、長い期間をかけて行うものになります。相続までに時間があればあるほど効果を発揮するものです。

まとめ

- 法人化をしたら相続税がかからなくなるということではありません

- 法人化による相続税対策は、長い時間をかければかけるほど効果出るものになります

相続直前に法人化すると、相続税が上がってしまうこともあるのでご注意を!

東京圏人口一極集中さらに加速…不動産投資は、立地で決まる。解説本無料プレゼント

- 第1回:賃貸経営で法人化するメリット①個人の税金を節税

- 第2回:賃貸経営で法人化するメリット②法人特有の節税

第3回:賃貸経営で法人化するメリット③相続税の節税

- 第4回:賃貸経営で法人化するメリット④事業承継について

- 第5回:法人化するメリット⑤ 認知症対策⑥資産拡大

![投資方法と民泊の種類 不動産投資と民泊経営[後編]](https://invest-online.jp/wp/wp-content/uploads/2018/05/ec-guesthouse2-150x150.jpg)