アパート経営、マンション投資の利回りの相場とは

初心者の方やこれから不動産投資をはじめられる方は、「利回り」について、ある程度理解はしていても、何%くらいであれば“いい”のか、あるいは“悪い”のか、なかなかピンと来ないですよね。

今回は利回りについて簡単に触れつつ、おおよその“相場”、さらに物件購入時の注意点などについて、2回に分けて解説していきたいと思います。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

そもそも利回りとは

まずは、利回りの意味ですが、簡単にいいますと、物件購入のために必要となる支出に対して、どれだけの収入があるかの割合のことをいいます。

不動産の利回り(%)=年間賃料収入÷物件価格×100

そして、利回りといっても、使い方が統一されていないので、注意が必要です。

表面利回り

表面利回りは年間で得られると想定される賃料を単純に物件価格で割ったものです。ここで気を付けなくてはならないのは、実際には満室でない場合でも、満室であるものと仮定して想定の賃料収入を計上している場合が多いことです。

表面利回り(%)=年間賃料収入÷物件価格×100

実質利回り

実質利回りは年間運営収益から年間運営費用を引いた額を物件価格で割ったものになります。この場合の年間運営収益は、満室時の想定賃料収入から空室分の賃料相当額と賃料の滞納分などを引いたもの(実効総収入という)となります。

実質利回り(%)=(年間運営収益※-年間運営費用)÷物件価格×100

※実効総収入

詳しくは下記で詳しく説明していますのでご覧ください。

関連記事

募集事例からみた利回り

それでは、実際にインターネット上で募集されている「区分マンション」「一棟アパート」「戸建」について、表面利回りと実質利回りの計算例をあげます。また、今回は都心部の物件と、築年数や構造などが似ている地方都市の物件も比較のために合わせて載せてみました。

都心の区分マンションの利回り計算例

東京都目黒区

約3,800万円、築17年、鉄筋コンクリート

満室時想定年収:約180万円

想定空室率8%(▲14.4万円)

諸経費率20%(▲36万円)

| 表面利回り | 180万円÷3,800万円×100≒4.7% |

|---|---|

| 実質利回り | 180万円-(14.4万円+36万円)=129.6万円 129.6万円÷3,800万円×100≒3.4% |

地方都市の区分マンションの利回り計算例

大阪府大阪市北区

約1,950万円、築15年、鉄筋コンクリート

満室時想定年収:約110万円

想定空室率10%(▲11万円)

諸経費率20%(▲22万円)

| 表面利回り | 110万円÷1,950万円×100≒5.6% |

|---|---|

| 実質利回り | 110万円-(11万円+22万円)=77万円 77万円÷1,950万円×100≒3.9% |

都心の一棟アパートの利回り計算例

東京都杉並区

約9,500万円、築11年、木造

満室時想定年収:約690万円

想定空室率10%(▲69万円)

諸経費率20%(▲138万円)

| 表面利回り | 690万円÷9,500万円×100≒7.3% |

|---|---|

| 実質利回り | 690万円-(69万円+138万円)=483万円 483万円÷9,500万円×100≒5.1% |

地方都市の一棟アパートの利回り計算例

福岡県福岡市東区

約6,200万円、築10年、木造

満室時想定年収:約500万円

想定空室率15%(▲75万円)

諸経費率20%(▲100万円)

| 表面利回り | 500万円÷6,200万円×100≒8.1% |

|---|---|

| 実質利回り | 690万円-(69万円+138万円)=483万円 500万円-(75万円+100万円)=325万円 325万円÷6,200万円×100≒5.2% |

都心の戸建の利回り計算例

東京都練馬区

約2,000万円、築26年、木造

満室時想定年収:約155万円

想定空室率10%(▲15.5万円)

諸経費率20%(▲31万円)

| 表面利回り | 155万円÷2,000万円×100≒7.8% |

|---|---|

| 実質利回り | 690万円-(69万円+138万円)=483万円 155万円-(15.5万円+31万円)=108.5万円 108.5万円÷2,000万円×100≒5.4% |

地方都市の戸建の利回り計算

北海道札幌市手稲区

約1,150万円、築23年、木造

満室時想定年収:約105万円

想定空室率20%(21万円)

諸経費率20%(21万円)

| 表面利回り | 105万円÷1,150万円×100≒9.1% |

|---|---|

| 実質利回り | 105万円-(21万円+21万円)=63万円 63万円÷1,150万円×100≒5.5% |

なお、上記は借入なしの単純な場合の想定実質利回りです。また、物件取得時に必要となる仲介手数料、不動産取得税などの取得費用は考慮していません。

投資家調査結果からみた利回り

利回りを比較する際や利回りの推移を知る指標として、一般財団法人日本不動産研究所の「不動産投資家調査」というものがあります。投資家に対してアンケート調査を実施し集計したもので、年に2回発行されています。

内容として、エリアごとの「期待利回り」というものを記載しています。

期待利回りとは、投資価値の判断(計算)に使われる還元利回りを指し、通常、純収益(NOI)(※)を期待利回りで割ったものが投資価値になります。

(※)純収益 (NOI)= 実効総収入 - 運営費用

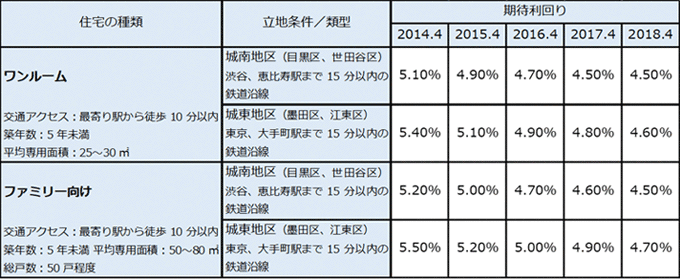

想定賃貸住宅一棟の期待利回りとその推移

ここでの期待利回りは、「各投資家が期待する採算性に基づく利回り」と説明されています。

収益物件についての想定は一棟の賃貸住宅などについてですので、個人の方にはやや総額が大きいこともありますが、ある程度の利回り水準や推移、都市間の利回りの比較において、投資家の目線として参考になる指標と思われます。

東京都内の想定賃貸住宅一棟の期待利回りとその推移▼

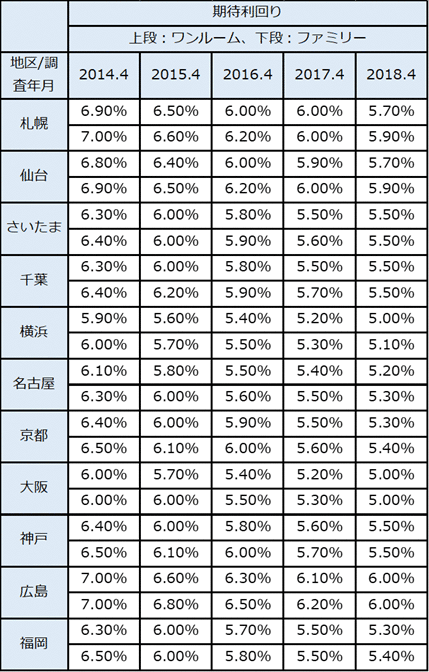

東京以外の地区における上記と同等条件の期待利回りとその推移▼

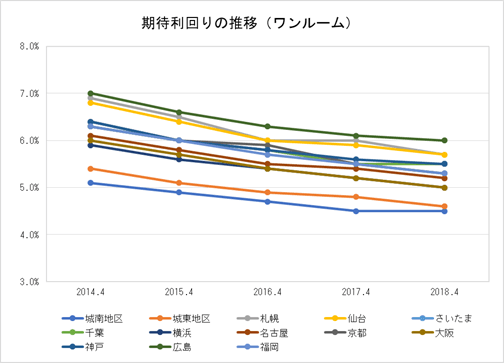

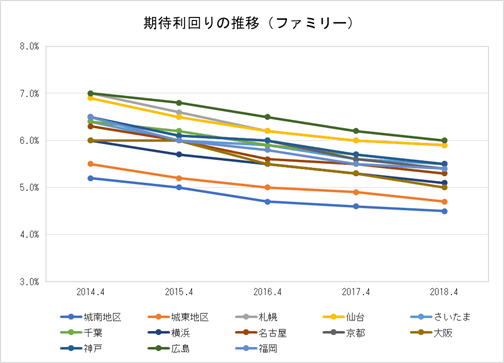

5年分データをグラフ化したもの▼

上記すべての表出典:一般財団法人日本不動産研究所「不動産投資家調査」2014~2018年分

ワンルーム、ファミリー向けタイプともに、東京都心部、特に城南地区(目黒区、世田谷区) で最も低い利回りとなっています。次いで首都圏、三大都市圏、それ以外の都市の順に高くなる傾向にあります。どの都市においても、ワンルームはファミリー向けタイプと同じか、それより低い利回りとなっています。

近年の不動産価格の高騰により、期待利回りは、どの都市、どちらのタイプともに継続して低下傾向となっています。

今回は利回りについて、計算方法や計算例、投資家調査からみた利回りについてご紹介しました。

後編(高利回りでも避けたい物件とは?ココに要注意!)ではその利回りが高くても避けたい物件、物件購入の際のチェックポイントなどについてご紹介いたします。

今の日本の人口動向に沿って設計「新築一棟投資法」とは?解説本無料プレゼント