不動産投資のキホン「利回り計算」②実質利回り

前回①の記事では不動産投資の基本「利回り」と計算方法について、とくに「表面利回り」についてお伝えました▼

今回は不動産投資において最も重要な利回り「実質利回り」について解説いたします。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

最も重要な利回り「実質利回り」と計算方法

「実質利回り」とは、年間運営収益(賃料収入等)から年間運営費用を引いた額を物件価格で割った利回りになります。

ここでいう年間運営収益は、前回①の記事で述べている、満室時想定賃料収入から空室・賃料滞納分を引いた実効収入です。

実質利回り(%)=(年間運営収益※-年間運営費用)÷物件価格×100

※実効総収入

不動産賃貸を行う場合には、ご存知の通り、多くの費用が発生します。

例えば、管理会社に委託すれば管理委託料、自ら行うにしても物件維持のために機械設備の保守点検、法定点検費用などがかかります。

ほかにも共用部分の水道光熱費、建物修繕費、テナント退去に伴う原状回復費、テナントを募集するための費用、固定資産税・都市計画税などの公租公課、火災保険料等がかかります。

その他費用としては、町内会費や、昨今では、インターネット設備が入居の可否にも影響するため、インターネット契約料等も必要となってきます。

物件の用途、立地、築年数などによって幅がありますが、年間運営費用は比較的築浅の一棟マンションで運営収益の20~25%くらいは見ておく必要があります。

築年数が経過した物件では、賃料水準も低く、多くの修繕費用が必要になってきますので、30%を超える物件も珍しくありません。

物件価格1億円、年間運営費用を年間運営収益(900万円)の20%とした場合…

年間運営費用=900万円×20%=180万円

実質利回り(%)=(900万円―180万円)÷1億円×100=7.2%

物件価格1憶円、年間運営費用を年間運営収益(900万円)の30%とした場合…

年間運営費用=900万円×30%=270万円

実質利回り(%)=(900万円―270万円)÷1憶円×100=6.3%

このように、運営費用をどのようにみるかで利回りは変わってきます。

購入当初に運営費用を甘く査定していると、期待していた利回りを確保できず、想定したシナリオを達成できないこともあるので、物件購入時には、運営費用を慎重に査定することが必要です。

前回①の記事で例として出した利回りは表面利回りで、空室、賃料滞納分や運営費用のことは考慮していませんでした。

年間賃料収入が1000万円の物件を1億円で購入した場合の利回りは…

1000万円÷1億円×100=10.0%

同じ購入価格1億円でも、賃料収入が1250万円であれば…

1250万円÷1億円=12.5%

と利回りは高くなります。

また、同じ年間賃料収入1000万円でも、8000万円で購入できれば…

1000万円÷8000万円×100=12.5%

と利回りは高くなります。

こちらの例ですと12.5%でしたが、同じ物件の場合、実質利回りにすると6.3%(空室損失等10%、経費率30%の場合)となりました。

このように表面利回りと実質利回りでは大きく差が出ることを知っておいたほうが良いと思います。

投資物件を比較する場合、どの利回りのことを言っているのかを意識して、同じ前提のもとでそれぞれ物件を比較するようにしましょう。

“NOI” ”NCF”とは?実質利回りについてもっと詳しく

実質利回りについて、さらにお話ししますと、実質利回りを計算する際の純収益には次のものがあります。

a. NOI(ネットオペレーティングインカム [Net Operating Income] )

ひとつは、NOI(ネットオペレーティングインカム [Net Operating Income] )といわれるもので、次の式で表されます。

運営純収益 (NOI)= 実効総収入 - 運営費用

この運営純収益 (NOI)は、不動産会社の方が用いることが多く、市場での利回りはこちらで表示することが多いようです。

b. NCF(ネットキャッシュフロー [Net Cash Flow] )

一方、NCF(ネットキャッシュフロー [Net Cash Flow] )といわれるものがあり、次の式で表されます。

純収益 (NCF)= 運営純収益 (NOI)+ 一時金の運用益 - 資本的支出※

※ここでいう資本的支出は通常の建物修繕費に含まれない大規模修繕費のようなものであり、資産価値を使用開始前の状態に戻すための支出をさします。

不動産投資を行う場合、貸し倒れや賃料滞納リスクを軽減するため、敷金や保証金の名称で、一時金を預かる場合が多いと思いますが、純収益(NCF)ではその一時金に関する利息等の運用益を加えます。

一方で、大規模な修繕費である資本的支出の年間総定額を差し引いて求めます。

純収益(NCF)は、会計的な発想から生まれたものといわれます。

私ども不動産鑑定士が収益物件を評価するときも、このNCFをベースにして、NCFに対応した利回りで割ることにより、物件の価格を算出しています。

ちなみに、最近では投資先として認知度が高まってきた、不動産投資信託(REIT)に関しては、各投資法人のホームページの有価証券報告書やなどでみることができます。

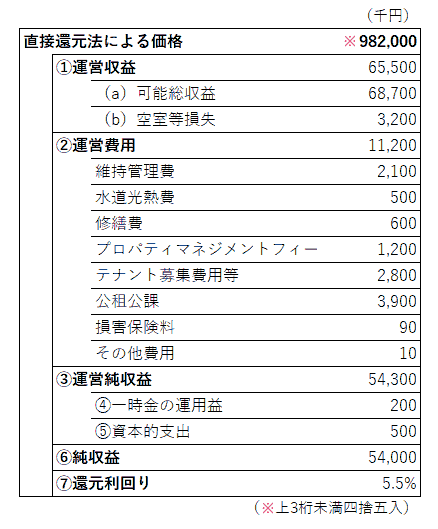

次表は個別の物件の評価をしている箇所の例になります。

詳細な説明は省略しますが、ここでいう⑥純収益がNCF(ネットキャッシュフロー)にあたり、これを⑦の還元利回りという利回りで割って価格を求めています。

まとめ

以上、利回りについて説明してきましたが、それぞれの関係性は一般的に以下のようになっています。

表面利回りは、多くの場合、満室時を想定し、空室損失などを考慮せず、運営費用も見ないため、一番高くなっています。

実質利回りについては、純収益のとらえ方が異なり、資本的支出(大規模修繕費)をみるNCFが一番低くなっています。

表面利回り > 実質利回り(NOIベース) > 実質利回り(NCFベース)

何度も申しますように、利回り〇%というのは、人や業界によって定義するものが違うため、どの前提で計算しているのかを意識するようにしたいものです。

東京に仕事を求めてやってくる単身者増加中…不動産投資は、立地で決まる