不動産投資信託(REIT・リート)とは?

不動産には興味があるけれど、アパートの大家になったりするのはちょっと面倒、そんな場合は不動産投資信託(REIT・リート)を検討してみてはいかがでしょうか。

そこで今回はREITの仕組みや特徴、ほかの投資信託と比べたメリットなどについて解説します。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

1.不動産投資信託(REIT)とは?

不動産投資信託REITとは、不動産ファンドのうち「投資信託」の仕組みを利用したもののことをいいます。

そもそもREIT(Real Estate Investment Trust)とは不動産投資信託のことで、日本のみならず、世界中でその仕組みが構築されています。

J-REITとは、REITの日本版ということで「J」となっています。

投資家の資金を集めて運用するファンドのことを「投資信託」といいますが、J-REITもそのうちの1つです。

投資信託には次の2つの種類があります。

1-1.契約型

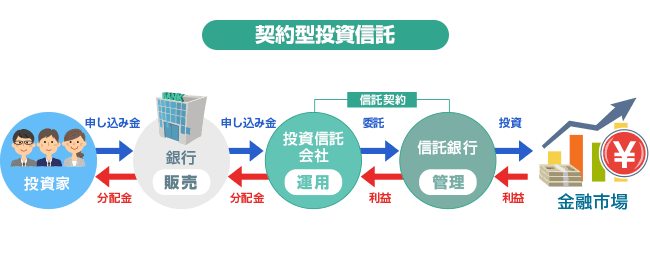

投資信託というと、「株式投資信託」や「公社債投資信託」をイメージする方もいると思いますが、これらはすべて「契約型」に分類されます。

投資家から集めたお金を株式や債券などの、あらかじめ決められた投資対象に投資し運用されます。実際の運用は、専門家である投資信託委託会社(ファンドマネージャー)が行います。

1-2.会社型

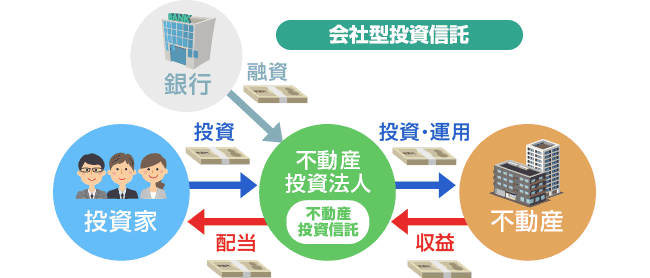

対して会社型とは、ファンド自体が会社である「投資法人」という形をとります。

投資法人とは、投資信託法に基づく法人で、株式会社でいうところの「株式」のことを「投資口」といい、J-REITではこの投資口を購入することで投資をします。

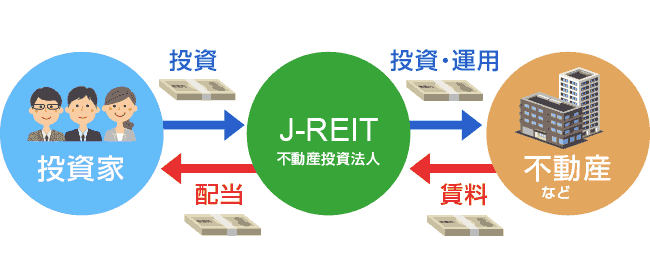

J-REITは投資口を発行するなどして投資家から資金を集め、その資金を使って商業用不動産など規模の大きな不動産に投資をします。

そこから生まれる利益から経費を差し引いた残りを、投資家に「分配金」として配当します。

これがJ-REITの基本的な仕組みです。

例えるならJ-REITとは、証券取引所に上場されている不動産投資に特化した法人で、投資家はその会社の株式を買って、会社はそのお金で不動産投資をして家賃などの収入を得ます。

そして投資家は、法人の生み出した利益に見合った分配金を得るというイメージです。

ですから、自ら不動産を購入して賃貸経営をする不動産投資よりも株式投資の要素が非常に強いのがJ-REITの特徴です。

通常の不動産投資は、不動産自体に投資をして、そこから得られる家賃収入を直接受け取ります。

J-REITは、不動産自体ではなく、不動産投資をする法人の株式(投資口)に投資をして、家賃収入を得た法人から分配金を受け取ります。

これが、一般的な不動産投資とJ-REITの違いです。

2.ほかの投資信託との違いとは?

J-REITの基本的な仕組みが分かったところで、次にほかの投資信託と比較してみたいと思います。

先ほどの契約型の投資信託の場合、原則としていつでも「解約」をして換金することができます。

なかには一定期間の解約ができない「クローズド期間」がある投資信託もありますが、基本的には解約によって投資対象の株式や債券が売却され、その代金を戻してもらうことができます。

対してJ-REITの場合は、投資対象が不動産です。

株式や債券は市場で簡単に売却をすることができますが、不動産の場合は売りたいときにすぐ売れるという性質のものではありません。

そのため、J-REITはほかの投資信託のように解約をすることができない仕組みになっています。

これを「クローズドエンド型」といいます。

「解約できなければ、換金できないじゃないか」と思うかもしれませんが、J-REITは解約ができない代わりに「売却」をすることができます。

先ほども言ったように、J-REITで購入している投資口は株式のようなものなので、東京証券取引所などで自由に売却して換金することができます。

J-REITの売買は、株式投資と同じように証券会社で口座を開設すれば、株式を売買するのと同じようにパソコンやスマホなどからでも簡単に売買ができるのです。

3.J-REITが株式投資よりも優れている点

ここまでの話を聞くと、J-REITはほとんど株式投資と変わらないのでは、と思うのではないでしょうか。

実際、取引の仕方については株式投資とほとんど同じです。

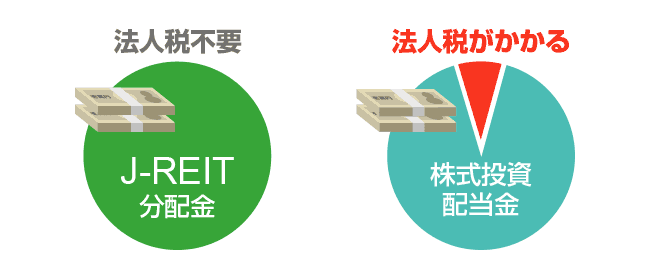

ただ、J-REITの場合は株式投資よりも分配金(株式投資でいうところの配当金)が高くなるという特長があります。

株式投資における配当金は、投資対象となっている企業の所得から法人税など、さまざまなお金が差し引かれた残額が配当金のもととなります。

これに対してJ-REITは一定の要件を満たすことで法人税がかからないなど、株式会社の配当金よりもそのもととなる原資が多くなるため、分配金も必然的に多くなります。

つまりJ-REITは、株式投資よりも還元される分配金が期待できるのです。

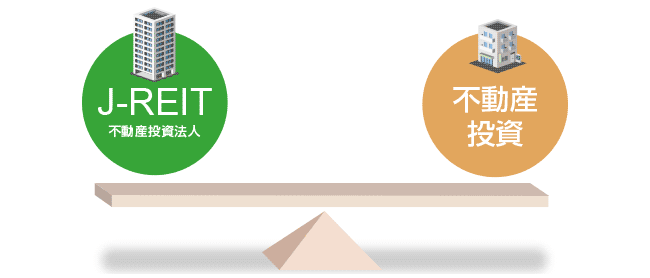

4.J-REITと不動産投資の違い

J-REITのメリットは、分配金の還元率が良いことだけではありません。

そのことを知るために、次はJ-REITと不動産投資を比べて見たいと思います。

不動産投資はアパートやマンションを不動産投資家が直接購入し、それを他人に貸して家賃収入を得ます。

そのため、不動産投資は投資であるのと同時に「不動産賃貸業」という1つの事業をすることにもなります。

部屋が空室になれば、不動産会社に賃貸募集を依頼したり、原状回復工事を発注したりといった業務が発生します。

管理会社に委託することもできますが、主体となるのはあくまで投資家自身です。

つまり、不動産投資がうまくいくかどうかは、投資家自身の力量に委ねられることになります。

対してJ-REITは、不動産賃貸業を行うのは投資家ではなく、不動産投資のプロである投資法人です。

ですから投資家はお金だけ出して、後の運用面はプロに丸投げして分配金だけ受け取ることができるため、初心者にとってはとても安心です。

4-1.J-REITの分散投資でリスク回避効果

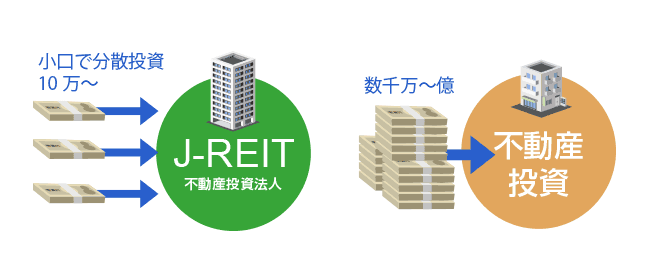

J-REITが不動産投資と決定的に違う点、それは少額から投資が可能であるという点です。

不動産投資となると、数千万円から億を超える金額を個人でローンを組んで投資をするため、万が一失敗した時のリスクは非常に大きくなります。

J-REITの場合は、ファンドによって最低購入金額が異なりますが、10万円以下から投資をすることができます。

銀行から多額のローンを組むことなく、投資ができるという点では、初心者にとっても非常に魅力的です。

また、J-REITが少額であることを利用して、分散投資をするとさらに効果的です。

不動産投資の場合、数千万円で1つの物件を購入するため、リスクが一点に集中してしまい、失敗したときに大きなダメージを受けることになります。

対してJ-REITであれば、数千万円を複数の投資ファンドなどに分散させることで、失敗によるリスクを最小限に抑えることができます。

このようにJ-REITは、特徴を活かして上手に活用することで、不動産投資のリスクを回避することができるのです。

5.J-REITを選ぶ際に見るべき指標

J-REITのメリットは伝わりましたでしょうか。

それでは最後に、J-REITを選ぶ際に参考となる「指標」について解説します。

J-REITは50種類程度あり、それぞれ投資対象としている不動産の種類や金額が異なるため、初心者にとってはどれを選んだらいいのか解りにくい部分もあります。

そんなときのために、覚えておくと役立つ2つの指標をご紹介します。

5-1.NAV(Net Asset Value)

NAVとは投資法人の「純資産」のことです。

NAVの数値を見ることで、そのファンドへの投資価格が割高なのか、割安なのかを見極めることができます。

1口あたりのNAVが投資口価格と同じであれば、そのファンドは適正価格といえます。

もしも投資口価格が一口NAVよりも高い場合は割高、その反対であれば割安という見方ができます。

5-2.NOI(Net Operathing Income)

NOIとは賃料から経費を引いた「利益」のことで、NOIを不動産取得価格で割った数値を「NOI利回り」といいます。

つまり、不動産投資でいうところの「実質利回り」に当たる数値です。

J-REITの分配金は、NOI利回り以上は出ませんが、ものによっては出ているものもあります。

NOI利回り以上の分配金を出している場合、分配金の源泉が怪しいため、投資する際には細かく確認する必要があります。

まとめ

不動産投資信託(REIT)は、最終的な投資先が「不動産」という点では不動産投資と同じですが、その仕組みは不動産投資と株式投資の両方のメリットを融合させた投資先といえます。

リスクが一点に集中しやすい不動産投資のリスクを、REITなら分散投資によって回避することができます。

REITは少額から始められますので、少しでも興味を持っていただけたなら、まずは始めてみることをオススメします。

不動産投資は、立地で決まる。人口動向や賃貸需要に合わせた「新築一棟投資法」とは

![不動産投資の売却…失敗事例と注意すべき点[後編]](https://invest-online.jp/wp/wp-content/uploads/2018/09/buyout2-150x150.jpg)