いくら必要?不動産投資を始める資金調達について

不動産投資をするためには、大前提としてアパートやマンションを購入する必要があり、それには数千万円から億単位の資金が必要となります。

個人が現金で準備することは容易ではないため、通常は「融資」を利用して資金調達をすることになります。

大体いくらくらいの融資が受けられるのか、またどこで融資を受けたらいいのかなど、資金調達については、初心者にはわかりにくい部分が多いことと思います。

- 1.不動産投資をするにあたっていくら必要なのか

- 2.金融機関は何を審査しているのか

- 3.今後の融資の展望について

今回はこれらの点について、解説していきたいと思います。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

1.不動産投資をするにあたっていくら必要なのか

そもそも不動産投資を始めるにあたっては、どの程度の資金が必要になるのでしょうか。

不動産投資の資金調達を考える上でのポイントは、「頭金」、「融資」、「諸費用」の3点です。

不動産投資に必要な資金については、次のような計算式で表すことができます。

不動産投資に必要な金額=頭金+融資+諸費用

それではひとつずつ見ていきましょう。

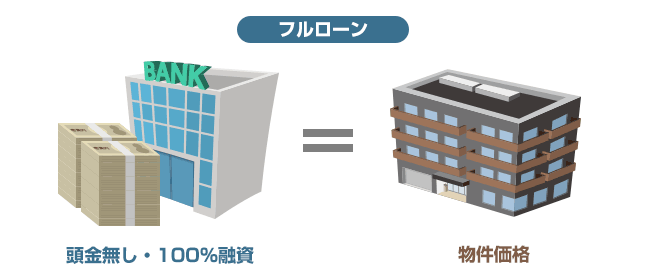

1-1.「頭金」に関係するフルローンとオーバーローンとは?

頭金についてはおおむね物件価格の1割程度が目安となります。

例えば、2000万円の物件を購入する場合であれば、200万円の頭金ということです。

そして、残りの1800万円を金融機関から融資を受けて資金調達をします。

ただし、頭金については必ず1割以上必要ということではなく、あくまで目安なので、頭金なしで2000万円全額のローンを組むことも場合によっては可能です。

これを「フルローン」といいます。

ただ、フルローンを組むと毎月の返済額が家賃収入で返済できるギリギリのラインになってくるため、融資をする金融機関も警戒します。

借入をする人の収入や勤務先がかなり安定していないと、フルローンでの融資は下りないこともあります。

そのため、不動産投資をするのであれば、できるかぎり購入を希望する不動産価格の1割程度は資金を準備しておきましょう。

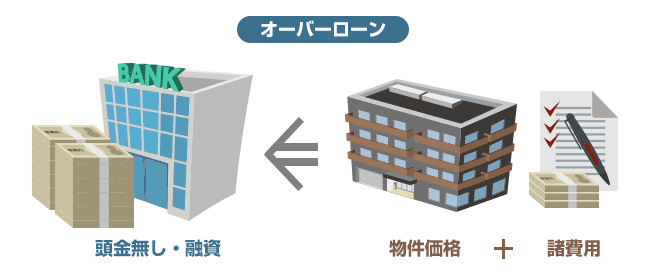

ちなみに、頭金だけでなく「諸費用」についても準備ができていない場合もあるかと思います。

そんなときにもしも高利回りの物件を見つけたら、どうしても購入したくなることでしょう。

頭金も含めてローンを組む「フルローン」をさらに超えて、諸費用なども含めてまとめてローンを組むことを「オーバーローン」といいます。

オーバーローンは基本的に、実態として不動産自体を目的としている資金調達ではないため、通常はオーバーローンの金額ではローン審査は下りません。

ところが、審査を通したい不動産会社の営業マンが、ダミーの売買契約書などを作って銀行からオーバーローンの融資を取ることがあるため注意が必要です。

オーバーローンは不動産投資家や金融機関にとってはリスクしかなく、メリットがあるのは仲介手数料をもらえる不動産会社だけです。

そのため、不動産投資をする際にはオーバーローンは絶対に組まないようにしましょう。

1-2.「融資」について

頭金と諸費用以外の部分は、基本的に金融機関の「融資」を利用します。

不動産を購入する際の融資というと、住宅ローンをイメージすることと思います。

住宅ローンの場合は、みずほ銀行、三菱東京UFJ銀行、三井住友銀行、りそな銀行などの大手都市銀行でも気軽に利用することができますが、不動産投資の融資となるとそう簡単にはいきません。

よほど信頼や実績のある不動産投資家でなければ、これらの大手都市銀行から多額の融資を引くことは難しいでしょう。

生活の基盤となる自宅を購入する時とは違い、不動産投資はいわばプラスアルファの買い物です。

大手都市銀行は「投資をするなら自分のお金でどうぞ」というのが基本スタンスなので、初心者投資家にはおすすめできません。

不動産投資で利用することの多い金融機関としては、オリックス銀行、スルガ銀行、関西アーバン銀行、ジャックス、その他地方銀行などが一般的です。

借入できる金額については、不動産投資家本人の収入や勤務先などの属性と、購入する予定である物件の担保価値などを総合して判断するため、一概にいくらとは言えません。

というよりも、その考え方はちょっと「危険」です。

不動産投資で失敗する人の多くは「いくらまで借入できるのか」をベースとして投資する物件を選んでいます。

ただ、借入できる金額と「返済できる金額」は必ずしもイコールではないことを忘れてはいけません。

銀行が1億円融資してくれたとしても、それを返済していけなければ確実に破綻します。

ですから、「いくらまで借入できるのか」ではなく「いくらなら余裕を持って返済していけるのか」から逆算をして融資を受ける金額を自分で想定することが重要なのです。

1-3.諸費用について

不動産投資における「諸費用」は、主に不動産登記にかかる司法書士費用などと、不動産会社に支払う「仲介手数料」です。

例えば先ほどの2000万円の物件を購入する場合であれば、以下の仲介手数料が発生します。

2000万円×3%+6万円=66万円

これに消費税をかけた金額が必要となります。

この金額についてはあくまで法的な上限にすぎないため、不動産会社によって若干値引きしてくれる場合もあります。

また、物件によっては諸費用サービスというケースもあります。

ただ、あまり諸費用を値引きする物件は、そもそも売れ残りの可能性もあるため、そのあたりには十分注意が必要です。

1-4.不動産投資を始めるときには、余裕を持った「資金計画」が必要

不動産投資を始めるためには、頭金、融資、諸費用があれば可能ですが、それでも万が一のときのために、資金計画には余裕を持つことが大切です。

例えば、アパートのエアコンや給湯器が故障した場合は、すぐに取り替えたり、修理したりする必要がありますが、費用的には念のため10万円程度は見ておく必要があります。

ある程度の貯金を残しておかないと、このような非常時にカードローンなどを利用しなければならなくなるため、予定していた利回りがどんどん下がってしまいます。

そのため、不動産投資を始めるにあたっては、頭金、融資、諸費用を差し引いても、ある程度は口座にお金が残るようにすることが重要です。

2-1. 金融機関は何を「審査」しているのか

資金調達をスムーズに進めるためにも、金融機関側の視点を理解しておくことはとても重要です。

では、金融機関は不動産投資家に融資をする際には、どのような点に着目をして「審査」をしているのでしょうか。

不動産投資の融資においてポイントとなるのは、不動産投資家自身の「属性」と、投資する不動産の「担保価値」の2点です。

2-1-1.不動産投資家の「属性」とは

不動産投資家に安定した収入があればあるほど、金融機関から資金調達がしやすくなります。

「安定した」とは、具体的には会社員などの「給与所得者」のことを意味しており、なかでも上場企業の管理職や公務員などについては、金融機関からの信頼が高く、資金調達がしやすい傾向にあります。

そのほかにも、弁護士、公認会計士、税理士、医師などについても、資金調達において有利に働きます。

反対に、自営業者や不動産投資のみを業としているような場合は、状況にもよりますが金融機関から厳しく審査をされる傾向にあります。

特に不動産投資家の場合は、融資にあたってほかの所有している物件の収支状況や、通帳の写し、確定申告書及び収支内訳書の写しなどの提出を求められることも少なくありません。

また、非常に大きく影響するのが「勤続年数」です。

勤続年数が最低でも「3年以上」でないと、なかなか融資審査がおりない傾向にあります。

昔に比べ、短い年数で転職をする人が増えているため、これから不動産投資をしようと検討している方は、自身の「勤続年数」について日頃から意識しておきましょう。

2-1-2.不動産の「担保価値」とは

もうひとつの審査における重要な要素が「担保価値」です。

不動産投資家のなかには、金融機関は不動産投資の収支計画を見て、その投資が成功すると太鼓判を押したときに融資をすると思っている人がいますが、実はそうではありません。

むしろ、金融機関にとって不動産投資家が投資で成功するかどうかは、あまり問題ではありません。

それよりも重要なことは、万が一投資に失敗してローンが返済できなくなったときに、抵当権を実行して不動産を強制的に競売して、そのお金で残りのローン残債を相殺することができるかどうかなのです。

つまり、不動産の担保価値とは、「売ったらいくらになりそうか」という視点で考えて、いくらお金を貸すかを決めるということです。

ですから、東京都心部の土地値が高いエリアの場合、担保価値は高くなり、反対に地方の土地値が安いエリアの場合は担保価値が低くなり、融資が受けにくくなります。

このように、不動産投資の融資審査については、属性と担保価値の2つの要素を総合して判断がされています。

ですから、安定した収入がある人の場合は、多少担保価値の低い物件への投資でも審査がおりる可能性がありますし、反対に自営業者でも担保価値の高い物件であれば審査がおりる可能性があるということです。

3.今後の融資の展望について

最後に今後の融資の展望についてお話ししたいと思います。

皆さんもすでにご存知のとおり、安倍政権のもとで日銀の金融緩和政策が実施中であり、マイナス金利の影響で銀行の融資が不動産投資に流れていて、不動産投資をするには非常に有利と言われています。

確かに、マイナス金利が実施されて以降、不動産投資向けの貸付金利についても2%前後に抑えられるケースもあるようです。

また、金融機関がお金を貸したい状況なので、自ずと審査基準が以前よりも緩やかになっており、審査を出してから通過するまでにかかる時間も短くなっているような印象です。

このように、これから不動産投資を始めようとする人にとっては、まさに資金調達がしやすい環境が整っているかのように感じます。

ただ、今の状況については2つの懸念材料があることに留意しておく必要があります。

3-1.金融庁による引き締め

まだ知らない人もいると思いますが、実は現在の不動産向けの貸し出し残高は、あのバブルのときをすでに上回っています。

マイナス金利などの金融緩和政策により、本来であれば企業の設備投資などへの資金調達を促したかったはずでした。

ところが、実際はその需要は生まれず、困った銀行が安定かつ手早く融資ができる不動産投資にどんどん貸付を行ったため、バブルのときと同じような状況に陥ってしまったのです。

このような状況に、金融庁が危機感を示し、昨年あたりから地方銀行を中心に不動産向けの融資の引き締め、見直しを指導しているようです。

そのため、これまでは簡単に融資審査が通過していたような内容でも、今後通らないというケースも出てくる可能性があります。

無理な投資で失敗する人が減ることは良いことですが、不動産投資家として全体的な融資引き締めムードは、あまり歓迎できるものではないでしょう。

3-2.物件価格が割高になる

金利が低くなれば、その分利回りが良くなる、普通に考えるとそのとおりですが、実は現実はそんなに甘くありません。

銀行の貸し出し金利が下がるということは、毎月の返済金額も下がります。

つまり、金利が低い状況のほうが、より高額な融資を引くことが可能になるということでもあります。

となると不動産会社は、商品である不動産の価格をその分値上げし始めるのです。

極端に言うと、それまで2000万円が相場だったマンションでも、金利が下がって融資が引きやすくなったから2300万円に値上げする、という動きが出てくるのです。

初心者投資家の場合、先ほどもお話したとおり「いくら融資をしてもらえるか」をベースに考えてしまうため、2300万円の資金調達ができればそのまま購入してしまうのです。

このように、金利が低くなると知らず知らずのうちに割高な価格の物件をつかまされる危険性があることに注意しましょう。

まとめ

いかがでしたでしょうか。

不動産投資をする上で、資金調達は最も重要なポイントのうちのひとつです。

資金調達を始める前に、まずは頭金と諸費用、そして当面の不動産投資の運転資金を蓄えておくことが重要です。

フルローンを組むという方法もありますが、よほどすぐに購入する必要がある場合を除いて、できるかぎりある程度の資金は事前に準備しておくことをおすすめします。

また、融資審査については、金融機関によっても微妙に審査基準が異なってきます。

一か所落ちたからといって、ほかでも通らないということではありません。

特に物件の担保評価によっては、物件の所在地である地元の銀行のほうが、高く評価するような場合もあるので、諦めずにどんどんあたってみるといいでしょう。

不動産投資は、立地で決まる。人口動向や賃貸需要に合わせた「新築一棟投資法」とは