自宅と賃貸物件を同時に手に入れる…賃貸併用住宅

夢の「マイホーム」と家賃収入が得られる「賃貸物件」、この両方を同時に実現できるのが「賃貸併用住宅」です。

通常の不動産投資では使うことができない、「住宅ローン」を使うことも可能とあって、今、不動産業界で注目を集めつつあります。住宅ローンで不動産投資ができるなら、不動産投資の可能性が大きく広がるのではないでしょうか。

そこで今回は、「賃貸併用住宅」の仕組みや、メリット・デメリットなどについて2回に分けてわかりやすく解説します。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

1.賃貸併用住宅の定義とつくり

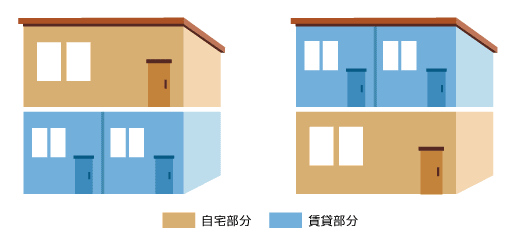

賃貸併用住宅とは、マイホームとしての自宅部分にプラスして、家賃収入を得られる賃貸部分をプラスして組み合わせた住宅のことをいい、建物のつくりとしては、主に次のような種類があります。

上下分離型

建物の階層ごとに使用用途を分けるつくりです。

具体的には、2階部分を自宅とし、1階に賃貸部分を割り当てる、またはその逆などがこのタイプに該当します。

自宅部分についてはワンフロアを広く使えるというメリットがあり、1階に賃貸部分を割り当てる場合、賃貸部分からの騒音についてもあまり気になりません。

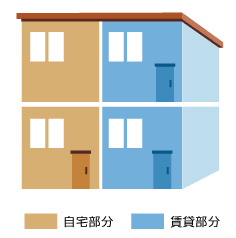

縦割り分離型

建物を縦に区切って自宅部分と賃貸部分を分けるつくりです。上下分離型とは違い、異なる階層をそれぞれ自宅として使用することができます。

また、賃貸物件同士の壁が隣接しにくいため、騒音問題の軽減にもなります。

2.賃貸併用住宅のメリット

賃貸併用住宅について、なんとなくイメージできましたでしょうか。

では次に、賃貸併用住宅の具体的なメリットについてみていきましょう。

金利が低い「住宅ローン」が使える

通常、投資物件を購入する場合については、金利の低い「住宅ローン」を使うことができませんが、賃貸併用住宅の場合は、「床面積の50%以上が自己居住用スペースである」という条件を満たせば、住宅ローンを使うことが可能です。

金利が低ければ、その分手元に残る利回りは大きくなるため、不動産投資においてはとても有利であるといえるでしょう。

家賃を住宅ローンの返済に充当できる

賃貸併用住宅のメリットは、なんといっても「家賃収入」でしょう。

通常、マイホームを購入した場合、毎月のローン返済については自らの給料などの収入から賄わなければなりませんが、賃貸併用住宅であれば、賃貸部分の家賃収入をローンの返済の一部に充てることが可能です。

これにより、毎月のローン返済負担が軽減できるとともに、通常よりも融資を受けられる上限金額がアップできる可能性もあります。

住宅ローン減税が適用できる

住宅ローン減税とは、一定の要件を満たす住宅を、住宅ローンを組んで購入して居住した場合に、所得税の控除が受けられるという特例制度で、正式には「住宅借入金等特別控除」といいます。

住宅ローンの年末時点におけるローン残高の1%に相当する金額が、所得税および住民税から10年間にわたって控除されるため、非常に大きなメリットがあるといえるでしょう。

ただし、適用される範囲はあくまで自己居住用部分に限られ、床面積の50%以上が自己居住用である必要があるため、住宅ローンの要件と同様に注意が必要です。

また、上記のように、住宅ローン減税については自己居住用部分にしか適用ができないものの、賃貸部分の建物価格については「減価償却」ができるため、賃貸部分から生じる不動産所得を減価償却費という経費によって抑えて節税することが可能です。

将来的なライフプランにも対応できる

賃貸併用住宅は、自宅部分と賃貸部分は建物こそ同じではあるものの、内部の構造は完全に独立していることから「二世帯住宅」としての転用も可能です。

当面の間は賃貸併用住宅として運用して、お支払いが終わる頃には、子供や親と同居するスペースとして活用ができることは、大きなメリットといえるでしょう。

このように、賃貸併用住宅は、マイホームと賃貸物件のメリットを同時に手にすることができる、非常に魅力的な特徴があるのです。

3.賃貸併用住宅のデメリット

メリットが際立つ賃貸併用住宅ですが、一方でどのようなデメリットが隠れているのでしょうか。

一般的な住宅よりも高額になる

賃貸併用住宅は、自宅部分と賃貸部分と完全に独立した内部構造で設計し建築するため、一般的な住宅を建築するよりも建築費が高くなります。

また、土地についても通常の住宅よりも広めの土地が必要になるため、一般的なお住まいよりも、総額が高くなります。

通常よりも高額な住宅ローンを組むことで、月々の支払い額は大きくなりますので、家賃収入が無くなった場合に住宅ローンの返済負担が大きくなることが懸念材料の1つとなるでしょう。

空室になった場合の支払い上昇のリスク

賃貸併用住宅の場合、半分が自宅なので総戸数が少なくなるため、万が一空室が発生すると、家賃収入が減った分、自己負担割合が増えることが想定されます。

入居付けについて相談できる管理会社を選んだり、自ら不動産会社を回って営業したり、積極的に設備を新しいものに交換したりするなど、空室対策について考えておくことも重要になってくるでしょう。

また、一番の空室対策は物件の「立地」ですので、ご検討の際は立地にこだわることが必要でしょう。

賃貸トラブルのリスク

建物の一部を賃貸するということは、壁や床を隔てて他人と同居することを意味し、上下分離型であれば上下階の足音などの振動問題、縦割り分離型であれば、壁からの騒音問題などのリスクを抱えることにもなります。

なお、音とプライバシー問題については、あらかじめ「間取り」や「配置」を工夫することで避けられることも多々ありますので、できる限り設計の段階から不動産会社や建築士と一緒に入念に打ち合わせすることをおすすめします。また、契約内容や入居者の事前チェックもトラブル回避策のひとつです。

このように、賃貸併用住宅には、賃貸部分があるから故のリスクも内在しているため、これらも踏まえて総合的に検討することがとても重要です。

ここまでは賃貸併用住宅の特徴やメリット、デメリットについて触れてきました。

後編では、実際に賃貸併用住宅で賃貸経営する際の注意点や、通常のワンルーム投資と比べた場合の収支の違いなどについて解説いたします。

不動産投資は、立地で決まる。人口動向や賃貸需要に合わせた「新築一棟投資法」とは

![知っておきたい「抵当権」と「根抵当権」[前編]](https://invest-online.jp/wp/wp-content/uploads/2018/04/抵当権1eye1-150x150.jpg)