都心部の地価上昇/気になる固定資産税は?

地価に関して、比較的最近発表されたものに国土交通省「地価LOOKレポート」や国税庁財産評価基準「路線価図」などがあります。

これらによると、主要な商業地では、地方都市も含めて、上昇している地点が多くみられました。

地価の上昇は、土地を売却する場合には高値で売れるので喜ばしいことですが、所有し続けている場合は、固定資産税などの税負担が増していくので、必ずしも嬉しいことばかりではないかもしれません。

そこで、今回は固定資産税や都市計画税の仕組みや、気になる土地に関する軽減措置について、説明していきたいと思います。

国土交通省「地価LOOKレポート」(令和元年第1四半期)

国税庁財産評価基準「路線価図」(令和元年分)

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

固定資産税、都市計画税とは

固定資産税とは、土地、家屋などの固定資産を、1月1日時点で所有している者に対して課される市町村税です。

固定資産は、土地や家屋のほか、機械、器具、車両、備品、構築物などの償却資産を含みます。

また、土地や家屋を所有している場合にかかる税金として、固定資産税以外に、都市計画税というものがあります。

これは、地方税法により、都市計画区域内の土地や家屋に、市町村が条例で課すことのできる税金です。

原則、都市計画区域の市街化区域内に所在する土地と家屋が対象なので、償却資産には課税されません。

どちらも1月1日時点で所有している者に納税義務があるというのがポイントです。したがって、家屋の場合、1月1日時点で未完成の場合は、その年の税金はかからないということになります。

固定資産税と都市計画税の計算式

※標準税率は1.4%ですが、これは市町村が独自に1.4%以外の税率を定めることができるため、地域によって異なる税率となっている場合があります。

※税率は0.3%を上限として、市町村が独自に税率を定めることができるため、市町村ごとに異なります。

あわせて読みたい

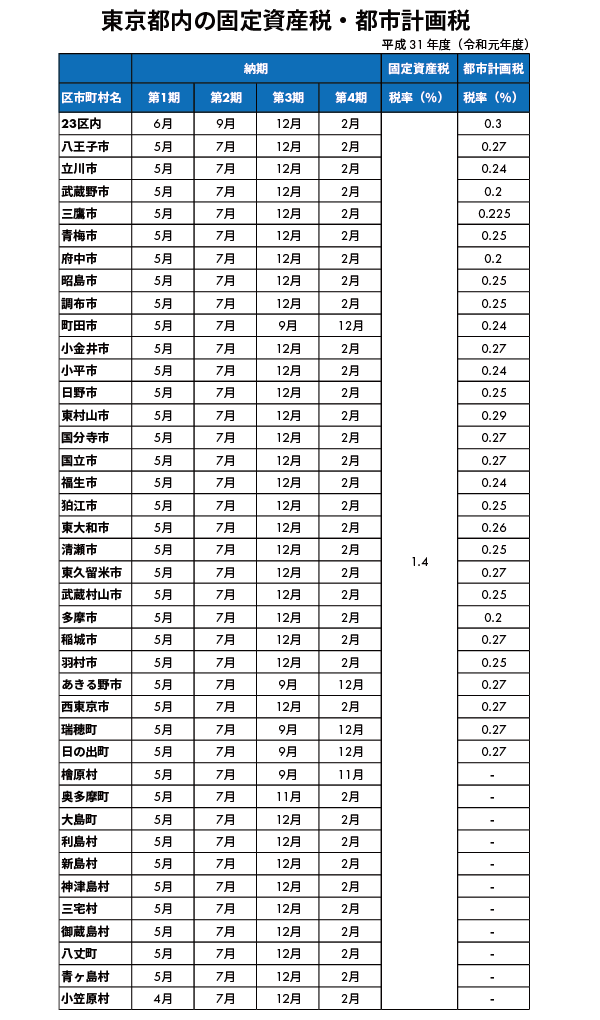

固定資産税・都市計画税の税率

以下は東京都内の固定資産税・都市計画税の税率です。固定資産税の税率については1.4%ですが、都市計画税については都内においてもばらつきが見られます。

土地の固定資産税、都市計画税の軽減措置

以下では、固定資産税、都市計画税の土地についての軽減措置について紹介していきます。

住宅用地の課税標準の特例

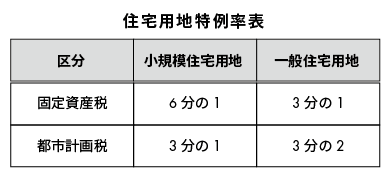

住宅用地については、特例による税負担の軽減措置があります。

具体的には、小規模住宅用地、一般住宅用地ごとに、固定資産税評価額に住宅用地特例率をかけた額を求め、その範囲内で課税標準額を算定します。

小規模住宅用地とは、住宅用地のうち住宅1戸につき200㎡までの部分をいいます。

また、一般住宅用地とは、住宅用地のうち小規模住宅用地以外の部分(家屋の床面積の10 倍を限度)をいいます。

この住宅用地の課税標準の特例は、税率を掛ける基礎となる課税標準額が小さくなり、固定資産税や都市計画税額が大幅に減額されるため、とても重要なものといえます。

ここでひとつ気を付けたいのが、たとえ住宅の建築工事中の土地や建設予定地であっても、その年の1月1日に住宅が完成していなかった場合は、住宅用地にはならないということです。

ただし、特例として、住宅を建替え中の場合で、一定の要件を満たすものは住宅用地になることがあります(下記参考を参照)。

この特例を受けるには、当該土地の所有者から申告をする必要があります。

商業地等の負担水準の措置

固定資産税の計算をするうえで、「負担調整措置」というものを知っておく必要があります。

この措置は、その年度の評価額に対応する税額よりも負担調整措置を適用した場合の税額の方が少ない場合には、その少ない方の税額をその年度の固定資産税額とするものです。

そして、負担水準(その年度の評価額に対する前年度課税標準額の割合)によって、課税標準額が決まります。

商業地等(店舗、事務所、工場など住宅以外の家屋の敷地および空地)に係る負担調整措置については、次の通りとされています。

(2) 負担水準が60%以上70%以下の商業地等については、課税標準額を前年度課税標準額に据え置く。

(3) 負担水準が60%未満の商業地等については、前年度課税標準額+(当年度評価額×5%)により算出した額を課税標準額とする。

ただし、その額が評価額の60%を超える場合には当年度評価額の60%、評価額の20%を下回る場合には当年度評価額の20%を課税標準額とする。

なお、東京23区内においては、負担水準が65%を超える土地について、負担水準65%の水準まで税額を減額するという特別な条例があります。

固定資産税・都市計画税の条例減額制度

東京23区では、さらに税額が前年度の1.1倍を超える土地に対する固定資産税、都市計画税の条例減額という制度もあります。

地価の急激な上昇に伴う税の上昇を和らげるもので、この制度により、実質的に固定資産税、都市計画税の額が、前年度の1.1倍を超えないようになっています。

実際の計算例が載っていますので、詳しくは下記を参照ください。

参考:税額が前年度の1.1倍を超える土地に対する固定資産税・都市計画税の条例減額

(都税条例附則第15条の3[固定資産税]、第20条の3[都市計画税])

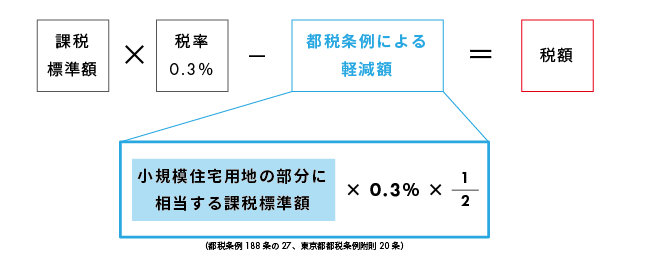

小規模住宅用地に対する都市計画税の軽減

平成31年度(令和元年度)における東京23区内の都市計画税については、住宅用地のうち、住宅1戸あたり200㎡までの部分(小規模住宅用地)に対する税額を、都税条例により1/2を軽減しています。

まとめ

今回は、土地の固定資産税と都市計画税について説明してきました。

この記事では、主に東京23区内のものについて紹介しましたが、あくまで市町村税ですので、自治体ごとのその内容は異なります。

条例によって軽減内容に差異があったり、一時的な措置であったりする場合がありますので、一律のものではないということをご理解のうえ、物件が所在する自治体の税制度について確認していただけたらと思います。

あわせて読みたい

人口動向・賃貸需要に合わせた「新築一棟投資法」とは?無料解説書籍はこちら