相続した土地に「私道」がある/トラブル回避法は?

不動産を相続したとき、「私道」と呼ばれる道も含まれていることがあります。

「私道」とはどんなものなのでしょうか。

また、私道があると通常の宅地だけを相続する場合と比べて、何が変わってくるのでしょうか。

今回は、

・私道の特徴

・私道の条件によっては税金がかかる場合

・私道を相続した場合に起こるトラブル

などについてご紹介していきます。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

私道とは

まず、道は、「公道」と「私道」に分けられます。

この区別は法律で定義されたものではありませんが、一般には、所有者が国や地方公共団体である道路を「公道」、私人が所有する土地で道路として利用されているものを「私道」といいます。

また、一概に「私道」といっても、国税庁のホームページ(平成30年4月1日現在法令等)では、私道を次の①及び②のように説明しています。

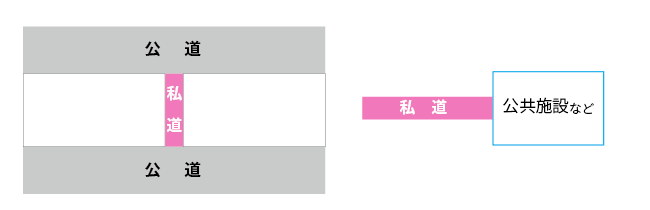

①公共の用に供するもの

たとえば、通り抜けができる道路や公共施設、商店街などにつながる道路で、不特定多数の人が通行しているものが該当します。

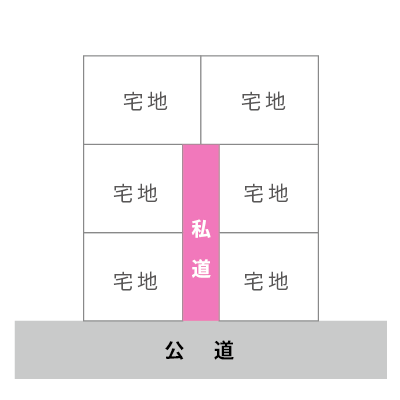

②専ら特定の者の通行の用に供するもの

袋小路のように行き止まりの道で、特定の人しか使っていない道が該当します。

例を挙げると、左図のように、複数の戸建住宅を分譲するために設定された道路(建築基準法第42条第1項第5号道路、いわゆる位置指定道路)などがこれにあたります。

建築基準法では、建物を建てる場合には、幅員4m以上の道路に2m以上接していることが必要とされています。

もともと一区画の大きな土地に、行き止まりの道路を作ることで、建築基準法に則るようにしていることが一般的となっています。

私道ではなく通路と呼ばれるもの

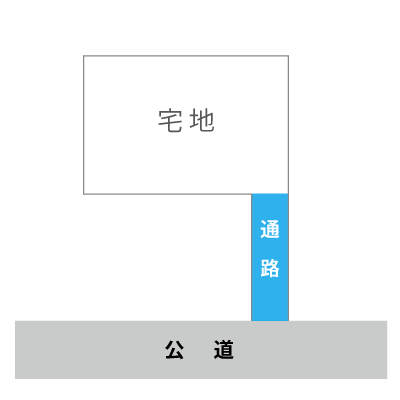

①、②に加えて、一般に「通路」と呼ばれるものがあります。

ここでは「私道」とは区別しています。

国税庁の同法令の注意書きでは、専用利用している路地状敷地については私道に含めないとして、左のような通路部分は宅地の一部とみなしています。

見落としに注意!私道の有無はどうやって確かめる?

相続税を評価するために土地を評価しますが、その土地に私道が含まれているかどうかをよく調査する必要があります。

道路だからといって、評価する土地に含めないで計算してしまっては、誤った評価になってしまう場合があります。

そもそも遺産分割の際に、相続人が私道を所有していたことを気付かないケースがあります。

遺言書があった場合でも、建物の敷地についての相続人は指定されていても、私道に関しては触れられていなかったりして、見落としがある場合があるのです。

そこで、被相続人が所有していた不動産を漏れなく調べることが必要となりますが、どういう方法があるのでしょうか。

登記簿や課税通知書、公図で確認する

基本的には、法務局で登記事項証明書(登記簿)を取得する、毎年送られてくる固定資産税の課税通知書などで確認をすることになります。

課税通知書がない場合でも、市区町村の資産税課などで、同一人が所有する固定資産を一覧表にした固定資産課税台帳(名寄帳)を閲覧または交付の写しを請求して調べることができます。

また、登記事項証明書を請求する際「共同担保目録」の欄にチェックをすると、被相続人が銀行などで抵当権を設定してお金を借りていた場合、その目的の不動産がズラッと記載されますので、相続財産を把握する参考になると思います。

さらに、私道の調査漏れを防ぐためには、公図で確認するという方法もあります。

相続財産(建物の建っている土地など)から、公道までの経路を公図で確認し、その通過するそれぞれの土地の所有者を、先ほどの登記事項証明書で調べるというものです。

やや手間と費用は掛かりますが、地図上で把握できるため、分かりやすいというメリットもあります。

あわせて読みたい

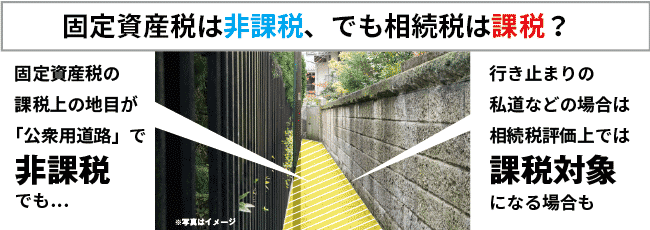

固定資産税が0でも相続税がかかる場合も

固定資産税では非課税となっていても、相続税では非課税とはならない場合があるので要注意です。

課税される基準は市町村ごとで異なりますので一概にはいえませんが、「公衆用道路」などで違いが見られます。

公衆用道路は、不特定多数の人によって通行に使われている道路で、登記簿に記載される地目のひとつです。

登記地目が「公衆用道路」であり、かつ現状も道路として使用されているものについては、固定資産税評価上では、「公衆用道路」とされ、その部分について非課税となる場合が多いのです。

しかし、登記地目や固定資産税の課税上の地目が「公衆用道路」であっても、相続税評価上では、行き止まりの私道(上記の②専ら特定の者の通行の用に供するもの)などに該当し、課税対象となる場合があります。

したがって、固定資産税が非課税だからといって、安易に相続税も非課税になると判断しないように注意が必要です。

種類別/私道の評価の決め手

それでは、肝心の「私道」の評価はどのようにするのでしょうか。

先に挙げた3つのケースについて、説明していきます。

①公共の用に供するもの

これは不特定多数の人が利用する道ですので、公共性があるため、0円評価になります。よって、このような土地は相続税の課税対象にはなりません。

②専ら特定の者の通行の用に供するもの

これは複数の住宅に出入りするための行き止まりの道など、通行する人が専ら特定されるものです。

①の場合に比べ公共性が低くなりますので、0円ではなく、7割減の評価(つまり通常の自用地であった場合の3割)とされています。

また、建築基準法の規定によりセットバック(道路後退)が必要な土地についても、通常の自用地の7割減の評価額となります。

国税庁HP

私道ではなく通路と呼ばれるもの

一軒の住宅などに接続する道(通路)は、その建物の敷地とともに一体として評価されます。これは道というより専用の通路のようなものであり、公共性がありませんので、減額はありません。

このように、道路の形態、利用のされ方によって評価の方法が異なってきますので、どのパターンにあたるかを判断することが必要です。

私道の移転登記漏れで起こるトラブル

ここまでは相続税の評価額についてのご説明でしたが、「私道」について、気を付けなければもっと大きな不利益を被ることがあります。

私道の移転登記漏れで売却できない

私道の移転登記が漏れていた場合、第三者に対して対抗要件が得られないというトラブルが考えられます。

不動産の移転登記は義務ではありませんので、実際には権利が移転しているのに、登記上の所有者がそのままになっていることがあります。

売却などで第三者が出てこない場合は、すぐには問題となりませんが、登記の移転がなされていないと、その権利を第三者に対抗することができません。

将来的に売却する場合には、買主が見つかりにくくなったり、金融機関から融資を受けようと思っても不利になったりする場合があります。

売却をする時になったら登記すればよいと思われるかもしれませんが、共有になっていたりすると、すぐには対応できない場合があります。

特に私道の場合は、建物の敷地に比べ忘れられがちなので、注意しなければなりません。

私道の移転登記漏れで再建築不可になる

さらに、私道の移転が漏れていることによって、新たに建物が建てられない(再建築不可)土地になってしまうことがあります。

建築基準法では、建築物の敷地は「建築基準法上の道路」に接していなければならないと定めています。

私道の移転漏れをしてしまったばっかりに、「建築基準法上の道路」につながらない土地ということになり、新たに建物を建てられない利用価値の低い土地になってしまうケースも考えられます。

当然、極端に低くしか売却できなかったりすることになりますので、私道の移転をし忘れないように十分に気を付けましょう。

まとめ

今回は、私道についてご説明しましたがいかがでしたか。

建物の敷地に比べると目立たない私道ですが、重要な役割を持っています。

相続税評価の際の見落とし、移転登記の漏れなどがないように留意していただければと思います。

不動産投資は、立地で決まる。人口動向や賃貸需要に合わせた「新築一棟投資法」とは

![投資方法と民泊の種類 不動産投資と民泊経営[後編]](https://invest-online.jp/wp/wp-content/uploads/2018/05/ec-guesthouse2-150x150.jpg)