小規模宅地等の特例改正で相続税が高くなる?/前編

2018年の税制改正で「小規模宅地等の特例」の適用について、課税強化といえる改正がされたため、一部で波紋を呼んでいます。

小規模宅地等の特例は、相続税の節税効果が非常に高いため、賃貸物件を所有している方には改正の内容については、正しく理解しておく必要があるでしょう。

そこで今回は、2018年度の税制改正において「小規模宅地等の特例」がどのように変わったのか、重要なポイントについて解説いたします。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

「小規模宅地等の特例」とはなにか

改正の内容を解説する前に、小規模宅地等の特例について解説したいと思います。

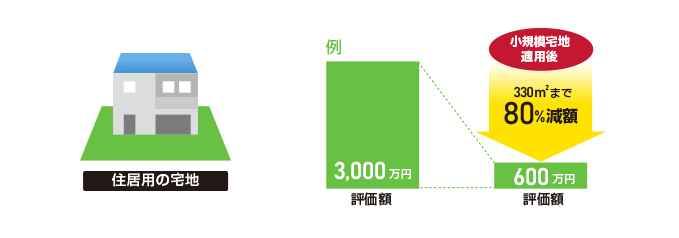

小規模宅地等の特例とは、簡単にいうと、「亡くなった人が自宅として使用していた土地」について、評価額を80%減額して、相続税を軽減する特例です。

例えば評価額3,000万円の土地に自宅が建っているとします。

小規模宅地等の特例を適用すれば、評価額が3,000万円×80%=2,400万円と評価額を減額できるため、自宅の土地の評価額は600万円になるのです。

2015年に相続税の基礎控除額が大幅に縮小されましたが、これだけ減額できれば、多くの人が相続税の基礎控除の範囲内に収まります。小規模宅地等の特例を適用できるかどうかによって、相続税の課税に対して大きく影響するのです。

日経新聞の記事によると、2015年における小規模宅地等の特例の適用件数は、6万7,325件にもなるそうです。この数値は、相続税申告の件数全体のおよそ50.6%なので、相続税申告をする人の2人に1人は、小規模宅地等の特例を使っていることになります。

これだけ多くの人が使える特例は、極めて珍しいと言えるでしょう。

小規模宅地等の特例2018年改正の2つのポイント

2018年における改正のポイントは、大きく分けて次の2つです。

不動産投資家にも関係してくる部分がありますので、ぜひ参考にしてください。

評価額を80%減額するための条件

自宅の土地(特定居住用宅地等といいます)の相続において、小規模宅地等の特例を適用して評価額80%減額にするためには、相続する人によって、以下のような要件をクリアする必要があります。

配偶者が相続する場合

配偶者が自宅を相続する場合は、無条件に特例を適用できます。

同居親族が相続する場合

亡くなった方と実際に「同居」していた親族で、相続開始から10ヵ月その土地建物に居住し所有することが要件です。

ここでいう「同居」とは、事務的に住民票を一緒にしていただけでは足りず、実際に同居して暮らしていた事実が必要です。この点については、税務署が徹底的に確認しますので、同居を装って適用を受けることはできません。

別居していた親族(家なき子)が相続する場合

親族が相続する場合は、「同居」していることが条件ですが、子供が転勤や進学などで家を出てひとり暮らしをしているケースがあります。

相続が発生した時に、たまたま同居していなくて特例が適用できないと不公平なので、特例的に別居していた親族でも、次の条件に当てはまれば、小規模宅地等の特例が使えます。

- 配偶者、同居親族の相続人がいない

- 相続開始前3年以内に自分または配偶者の所有する家に住んだことがない

- 相続開始から10ヵ月所有している

これを「家なき子特例」などと言ったりします。

今回改正になったのは、この「家なき子特例」の部分です。

節税のための「家なき子特例」にメス

家なき子特例は同居要件がないため、これを悪用して作為的に家なき子特例の適用要件を作り出して、相続税を節税しようとする人が出てきました。

これを受けて、今回の改正では、以下のいずれかのケースに当てはまると、家なき子特例の適用対象外としたのです。

- 相続開始前3年以内に3親等内の親族が所有する家、または、特別の関係のある法人が所有する家に居住したことがある

- 相続開始時に住んでいた家をかつて所有したことがある

簡単にいうと、先ほどの特例適用要件の2つ目の「相続開始前3年以内に自分または配偶者の所有する家に住んだことがない」を満たすために、自宅を親や子供、法人などに贈与、または売却して、作為的に適用できる状態を作り出したような場合については、「家なき子特例」を受けられなくなったのです。

今現在、親族名義や、自分が経営する会社名義の自宅に住んでいる場合は、適用対象から外れる可能性がありますので注意しましょう。

次回は、賃貸物件として利用している土地の取り扱いを解説いたします。

関連記事

・小規模宅地等の特例改正で相続税が高くなる?/後編

・増え続ける所有者不明土地、売買はできるのか?

東京圏人口一極集中さらに加速…不動産投資は、立地で決まる。解説本無料プレゼント