現金・株式・不動産…「資産三分割法」のキホン

2020年に入り、ついに今年東京オリンピックが開催されます。

オリンピック効果などで都心部を中心に不動産価格が高騰するなか、昨年金融庁が公表した「老後資金2,000万円不足する説」をきっかけに資産運用を真剣に考えた方も多いのではないでしょうか。

そこで今回は、投資や資産運用を考えるにあたり基礎となる「資産三分割法」という方法について考えてみたいと思います。

不動産投資だけでなく広い目線で、マネープランについて検討するにあたって資産三分割法の知識がとても役立ちますので、ぜひ参考にしてください。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

資産三分割法とは

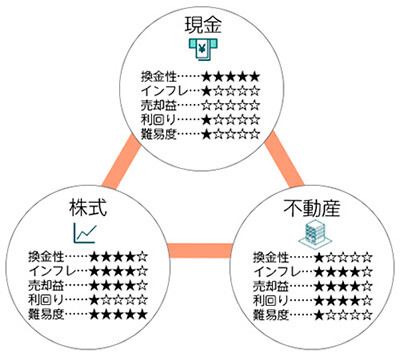

資産三分割法とは、保有する資産を現金、不動産、株式という種類の違う3つの資産に振り分けてバランスよく運用する投資法のことをいいます。

例えば、銀行に1億円の預金だけをしている人の場合、インフレが起こった際に経済的な価値としては大きく目減りしてしまいますが、インフレに強い不動産や株式に資産を分散させておけばリスク管理ができるのです。

現金、不動産、株式はそれぞれ投資における特徴が異なることから、3つを同時に保有することで様々なリスクに対して柔軟に対応できるようになります。

資産三分割法のメリット

資産三分割法を活用することにおける最大のメリットは、やはり「リスク分散」ができることです。

1つの種類に資産が集中していると、インフレやデフレといった問題だけでなく様々な場面において支障が生じてくる可能性があります。

例えば、インフレ対策で不動産ばかり1億円保有していたとしても、相続税の納税資金で急にまとまった現金が必要になった際に、急いで売却に出してもすぐに買手は見つかりません。

結果的に業者の買取を利用せざるを得なくなり、相場よりも1〜2割程度安い金額で不動産を手放すことになってしまうのです。

このような時に比較的すぐに現金化しやすい株式も保有していれば、不動産を叩き売りすることはありません。

資産三分割法で資産を保有することで、現金、不動産、株式それぞれにとって最適な運用ができる環境が整うことが非常に大きなメリットといえます。

資産の種類による特徴とメリット・デメリット

資産三分割法における3種類の資産についてそれぞれの特徴を比較してみましょう。

| 換金性 | インフレ | 売却益 | 利回り | 難易度 | |

|---|---|---|---|---|---|

| 現預金 | 非常に高い | 弱い | なし | 低い | 低い |

| 株式 | 高い | 強い | 高い | 低い | 非常に高い |

| 不動産 | 低い | 強い | 高い | 高い | 低い |

このように3つの資産はいわゆる「三竦み(すくみ)」に近い状態にあり、お互いの弱点をカバーし合うことができるのです。

換金性

ポートフォリオで現預金以外の資産の比率が高くなる場合については、「換金性」について検討することがとても大切になります。

先ほども少し触れましたが、なんらかの事情で現金が必要になった際に、すぐに換金できる定期預金や株式資産がないと、不動産を業者の言い値で買い取ってもらうことになってしまうからです。

インフレ

日本は長い間デフレ経済ですが、裏を返せば今後はどこかのタイミングで必ずインフレに傾くタイミングがやってくるともいえます。

インフレになった時に現預金しか保有していないと、資産の目減りは避けられません。

不動産や株式はインフレに強いので、ポートフォリオを組む際には必ず盛り込むことをおすすめします。

売却益

売却益(キャピタルゲイン)については、現預金では生じることのない利益ですが、株式や不動産を保有していたとしても必ず安定的に売却益が出せるというわけではありません。

東京都心部の不動産価格が高騰しているといっても、10年前に買った人がそれ以上に高く売れているかというとそんなに甘くありません。

不動産投資で売却益が出るのはほんの一握りの不動産だけなので、あまり当てにするのではなくプラスαのメリットと捉えましょう。

株式についても同様で、株式トレードで利益を出すためにはそれなりの専門知識や情報収集が必要なので、初心者が簡単に売却益を出せるものではありません。

利回り

今や銀行預金ではほとんど利息がつかないため、一定の利回りを出して資産を増やしていくためには不動産や株式などで運用していく必要があります。

不動産投資であればローンを使って投資をすることによる「レバレッジ効果」も期待できるため、株式投資よりも利回りが高く家賃収入などの収益が安定しているという点が大きなメリットです。

難易度

資産三分割法における一番のポイントが、資産ごとの「運用難易度」です。

資産三分割法を実践しようとポートフォリオを作り始めると、多くの方が先ほどまでの資産ごとの特徴をベースにして考え始めるのですが、実は資産の種類によって運用難易度が大きく異なるため、その点も考慮してポートフォリオを考えることがとても重要になります。

表にもある通り、株式投資は非常に難易度が高くプロのトレーダーでも収益を安定させることが難しいくらいなので、換金性がよいからといって初心者が株式の保有割合を増やしすぎると失敗してしまうのです。

資産三分割法の視点から見た不動産投資とは

資産三分割法は実践することももちろん重要ですが、それ以上になぜ三分割するとよいのか正しく理解することがとても大切です。

特に投資の初心者の方は、どこに投資したらよいのかわからず、闇雲に投資したり、営業マンから勧められるがまま投資してしまったりして失敗するケースが多々あります。

資産三分割法の考え方を理解できれば、自ずと自分がどの資産に今投資すべきかの判断ができるようになってくるのです。

資産三分割法を理解した上で不動産投資を改めて見てみると、換金性の部分のリスクヘッジができればあとの部分については非常に万能性が高く、かつ株式投資よりも難易度が低いということがよくわかります。

まとめ:初心者にオススメのポートフォリオ

投資の初心者が資産三分割法を実践する場合は、できるだけ「不動産の比率を高め」に設定するとポートフォリオが安定します。

かといって、すべて不動産になってしまうと換金性がなくなってしまうので、一定の現預金は残しておくのがベストです。

基本的に不動産と株式の性質は似ているので、最初のうちは無理やり三分割するのではなく、二分割くらいで安定させて余裕が出てきたら比較的安定性のある投資信託などから始めてみるとよいかもしれません。

特にサラリーマン投資家の方は、日々株価の変動をチェックすることが難しい人もいると思いますので、まずはあまり手間がかからず専門知識もそこまで必要無い不動産投資で運用するとよいでしょう。

あわせて読みたい

人口動向・賃貸需要に合わせた「新築一棟投資法」とは?無料解説書籍はこちら

![注目すべき3点!大家さんの火災保険[後編]](https://invest-online.jp/wp/wp-content/uploads/2018/06/kasaihoken2--150x150.jpg)