賃貸物件を売却した際に使える「優遇税制の特例」

賃貸物件を売却した場合の優遇税制のうち、不動産投資家が使えそうな特例を紹介しています。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

平成21年(2009年)及び平成22年(2010年)に土地等を先行取得したときの特例

1 概要

不動産所得、事業所得又は山林所得が生じる業務を行っている個人(以下「個人事業者」)が、平成21年(2009年)及び平成22年(2010年)に土地等を取得している場合で、その土地等(以下「先行取得土地等」)を取得した年の翌年以後10年以内にその個人が所有する他の事業用の土地等(以下「事業用土地等」)を譲渡したときは、事業用土地等に係る譲渡利益の金額から一定の金額を控除して譲渡所得の金額を計算することができる制度です。

前回紹介した平成21年(2009年)及び平成22年(2010年)に取得した土地等を譲渡したときの1,000万円の特別控除 とは別の特例になります。

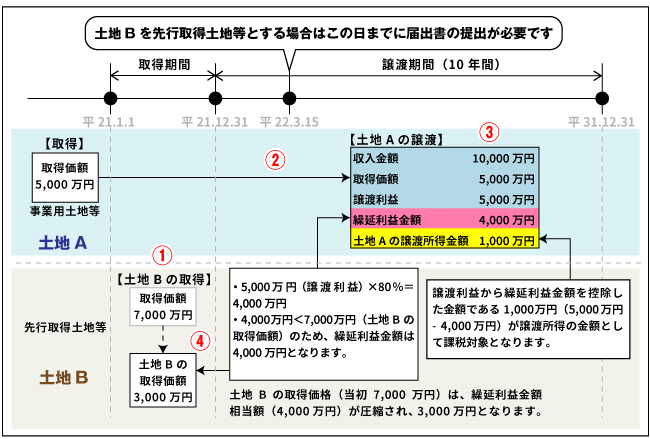

【平成21年中に先行取得土地等を取得した場合】(国税庁HPに加筆修正)

国税庁/No.3274 平成21年及び平成22年に土地等を先行取得したときの特例

2 1,000万円控除との違い

1,000万円特別控除の対象は、平成21年、平成22年に購入した土地を売却した場合です。

この制度は、「他の」事業用土地等を売却した場合に適用できます。

つまり、平成21年、平成22年に購入した土地とは、別の土地が対象となります。

譲渡の対象が異なるため、どちらが有利という比較はできませんが、この制度は、事業用の土地であれば、いつ取得したものでも対象になるため、広く適用対象があると言えます。

3 特例による効果

売却した土地の利益を圧縮(課税の繰り延べ)できます。

土地を購入した年によって圧縮割合が異なります。

①平成21年(2009年)に土地を購入した場合

売却益の80%(21年の土地の取得価額を限度)

②平成22年(2010年)に土地を購入した場合

売却益の60%(22年の土地の取得価額を限度)

4 譲渡税の計算

上記の図は2009年に土地を購入した場合の例です。

ここでは、2010年に土地を購入した場合で計算例をあげてみます。

2010年に7,000万円の土地Bを購入し、翌年届け出を提出。

2020年に事業用で使用していた土地Aを1億円で売却。

土地Aの取得費は5,000万円。譲渡費用は考えないものとします。

●土地Aの譲渡所得

1億円 - 5,000万円(取得費)= 5,000万円(特例適用前の譲渡益)

5,000万円(譲渡益)×60%=3,000万円 < 7,000万円 ∴3,000万円

を上限に譲渡益を圧縮

5,000万円 - 3,000万円 = 2,000万円(特例適用後の譲渡益)

2,000万円×20.315%=約407万円

特例適用しなかった場合の譲渡税は、5,000万円×20.315%=約1016万円。

1,016万円-407万円=609万円税金が抑えられたことになります。

●土地Bの取得費

土地Bは7,000万円で購入していますが、土地Aの譲渡所得を圧縮するために、3,000万円使ったと考えるため、将来、土地Bを譲渡した場合の取得費は、

7,000万円-3,000万円=4,000万円と計算されることになります。

つまり、土地Bを売却した場合には、譲渡の利益が大きくなり、税金が大きくなるということです。

土地Aの譲渡税は、土地Bを売却するまで先送りにしていることになります。

これを課税の繰り延べといいます。

5 適用要件

先行取得土地等に関するもの

②土地等を取得した年の翌年3月15日までに「先行取得土地等の届出書」を所轄税務署長に提出すること。

③国内にある土地等であること。

④棚卸資産や棚卸資産に準ずるものではないこと。

⑤親子や夫婦など特別な間柄にある者からの取得ではないこと。

特別な間柄には、生計を一にする親族、内縁関係にある人、特殊な関係のある法人なども含まれます。

⑥相続、遺贈、贈与、交換、代物弁済及び所有権移転外リース取引による取得ではないこと。

⑦特例を受けようとする年の12月31日現在において保有していること。

事業用土地等に関するもの

②事業の用に供しているものであること。

③収用等の場合の代替資産の特例などの適用を受けることができる収用、買取り、換地処分などによる譲渡ではないこと。

④固定資産を交換した場合の特例や事業用資産を買い換えた場合の課税の特例など他の譲渡所得の特例を受けないこと。

6 期限

平成21年、平成22年に購入し、かつ、購入した翌年3月15日までに届出をしていれば適用があります。

そして、先行取得土地等を取得した年の翌年以後10年以内に譲渡することが要件になっています。

したがって、平成21年(2009年)に取得している場合には、令和元年(2019年)12月31日までが譲渡の期限。

平成22年(2010年)に取得している場合には、令和2年(2020年)12月31日までが譲渡の期限になります。

期限を過ぎてしまう前に売却しないと適用がなくなります。

この特例が適用できる方は、早めに売却を検討しましょう。

2009年、2010年に土地を購入した方は、非常に優遇されています。

それは当時リーマンショックで不景気になったため、不動産市場の活性化のため、景気対策のために出た政策です。

コロナによって不景気が予想されます。

今後景気対策のために、優遇税制がでることが予想されます。

将来得になる可能性がありますので、優遇税制が出たときは見逃さないようにしましょう。

まとめ

- 平成21年(2009年)及び平成22年(2010年)に土地等を先行取得したときの特例は、別の事業用土地を売却したときに、課税の繰り延べができる制度。

- 特例が使える方は、2020年12月が期限。早めの売却を。

- 不景気のときに出る優遇税制は、要注目!

不動産投資は、立地で決まる。人口動向や賃貸需要に合わせた「新築一棟投資法」とは

![借地権つきの土地「底地」の魅力とリスク[後編]](https://invest-online.jp/wp/wp-content/uploads/2018/04/底地2アイキャッチ-150x150.jpg)

![[大家さんの確定申告] ⑥ 記入方法](https://invest-online.jp/wp/wp-content/uploads/2018/05/ec-tax-adjustment-150x150.jpg)