騙されないために!プロが教える不動産投資の利回り

不動産投資において「利回り」が最も重要だと考える投資家は少なくありません。

とにかく利回りが高い収益物件を求めて物件探しを続けなければ、不動産投資で成功しないと思っているのでしょう。

ただし、不動産投資においての利回りは確定的なものではありません。

収益物件においての利回りとは、物件価格における年間家賃収入の割合となります。

物件価格が1000万円で年間家賃収入が100万円であれば利回りは10%となります。

この利回り10%は100万円の年間家賃収入を想定して物件価格で割った数字であり、永続的なものではありません。

そこで、本記事では不動産投資において「利回り」を計算するにはどうしたらいいのか、都内の不動産投資では平均利回りはどの程度か、検証していきたいと思います。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

1.利回りに関する基礎知識

不動産投資における利回りとは、収益物件の価格における年間家賃収入の割合となります。

一般的には単純利回りまたは表面利回り、実質利回り、想定利回りの3種類あり、それぞれ特徴があります。

不動産投資のポータルサイトや不動産会社が紹介している収益物件の利回りは「表面利回り」や「想定利回り」であることが多く、「実質利回り」はあまり記載されていません。

表面利回りは収益物件が満室となっていれば簡単に計算することができます。

想定利回りは、空室があっても募集家賃で満室想定して利回り計算をしていきます。

また実質利回りはさまざまな経費を算定しなければならないため、簡単に計算することはできません。

以下で3種類の利回りについて説明していきます。

1-1. 利回りの3つの種類について 表面利回り、想定利回り、実質利回り

表面利回り

表面利回りは単純利回りともいわれ、物件価格に対する年間家賃収入の割合です。

年間家賃収入は月額家賃収入の12ヵ月分となり、月額家賃収入が20万円の木造アパートでは年間家賃収入は240万円となります。

この木造アパートが収益物件として2400万円で売りにでていれば表面利回り10%となります。

表面利回りでは、物件価格に対しての家賃収入の割合を計算するのみとなるため、不動産を購入するための仲介手数料や登記費用、不動産取得税を考慮していません。

さらに不動産投資を続けていくことでかかる費用として、固定資産税や修繕費用、またはマンションなどの区分所有建物では管理費・修繕積立金を考慮していません。

想定利回り

想定利回りは、収益物件が満室ではない場合に募集家賃などで満室想定して計算するものです。

入居率が50%で、月額家賃収入が10万円の木造アパートの場合、空室の募集家賃が10万円であるときには満室想定の月額家賃収入は20万円となります。

ただ、空室は家賃収入を生み出すことはなく、募集家賃で入居しないかもしれません。

募集家賃を下げて、リフォームをするとなるとさらに費用がかかる可能性があります。

そのため、想定利回りの基準となる、想定家賃は「期待家賃」であり「期待利回り」と考えることが妥当です。

想定利回りでは、空室があっても満室想定で利回り計算するため、月額家賃収入が20万円の木造アパートが2400万円で売りに出ている場合、すべて空室となっていたとしても想定利回りは10%となります。

実質利回り

実質利回りは、不動産において最も重要な利回りであるといえます。

表面利回りや想定利回りと違う点は、収益物件の価格に対する単純な年間家賃収入の割合ではありません。

管理費や修繕費、固定資産税や空室想定などのさまざまな費用を差し引いて、手取りとなる実質家賃収入を基準とした利回りとなります。

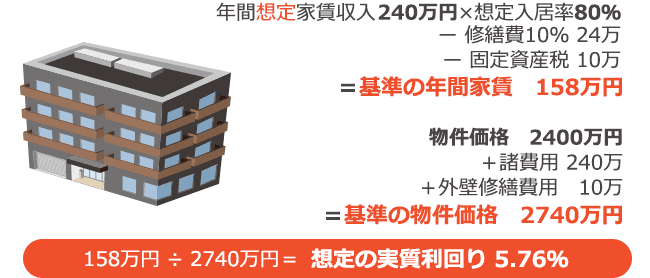

木造アパートで月額家賃収入が20万円、年間家賃収入が240万円であった場合、入居率を80%と算定すると、192万円が実質利回りを計算するための基準家賃となります。

さらに修繕費用を年間家賃収入の10%として24万円を見積もり、固定資産税を10万円見積もっておきます。

修繕費用と固定資産税の見積もりを差し引くと、基準の年間家賃収入は158万円となります。

建物の外壁の修繕が必要であれば、100万円を修繕費用と見積もっておく必要もあります。

不動産投資を始める際の仲介手数料や登記費用、また銀行融資の際の保証料などの諸費用として物件価格の10%程度見積もる必要があります。

物件価格が2400万円であった場合、諸費用240万円、外壁修繕費用100万円、合計2740万円が基準となります。

諸経費などを考慮した基準家賃は158万円となり、想定の実質利回りは158万円÷2740万円=5.76%となります。

表面利回りが10%だった場合、想定利回りでは空室があっても同じ利回りとなりますが、実質利回りとなると大幅に減少します。

ただし、実質利回りであっても修繕費用や空室など不確定要素が多く、シミュレーション次第では利回りが高くもなり、また低くもなります。

1-2利回りの計算方法について

利回りの計算方法は、どの時点で何を基準にするのかで大きく変わります。

表面利回り、想定利回り、実質利回りとありますが、表面利回り以外の利回りは想定する家賃や費用により変わります。

表面利回りは収益物件の価格に対する年間家賃収入であるため、計算は単純です。

月額家賃収入が20万円であれば年間家賃収入は240万円となり、物件価格が2400万円の場合には表面利回りは10%となります。

価格と家賃収入があれば誰が計算しても同じ利回りとなります。

想定利回りは表面利回りと似ていますが、空室があっても満室家賃収入を基準とするため表面利回りよりも高くなる傾向があります。

月額家賃収入が20万円であっても、満室想定の家賃収入が30万円であれば、利回り計算の基準となる月額家賃収入を30万円とします。

物件価格が2400万円では、表面利回りは10%ですが、想定利回りは15%となります。

空室となっていては家賃収入が発生することはなく、利回りが上がることはありませんが、満室想定となれば家賃収入が発生していると想定していきます。

不動産投資において、空室リスクを想定することはあっても空室に家賃収入の発生を想定してはいけません。

賃貸物件では募集家賃で決まることもありますが、家賃を値下げしないと決まらないことも少なくありません。

周辺地域の家賃相場や時期などもしっかり見極めていかないと、空室が長期間となることも多く、実際の家賃収入は想定家賃収入に及ばないことになります。

実質利回りで計算すると、予想以上の利回りの低下することに気づきます。

表面利回りで10%以上ある収益物件は6%以下になることもあり、元の表面利回りが高いほど実質利回りを算定したときに、利回りが低くなりがちです。

また実質利回りは不確定要素がかなりあるため、正確な計算は難しくなります。

空室想定による入居率や、修繕費用の見積もりを楽観的にすれば旨味がある収益物件もありますが、不動産投資は購入することが目的ではありません。

マイナス要素である空室や修繕費用は多めに見積もっておき、それでも不動産投資として成り立つ収益物件を購入していきしょう。

2.利回りは高ければ良いというわけではない

とにかく利回りが高い収益物件を探して購入したい、と考えている投資家に共通している点は、空室が続き修繕費用などの費用が多大にかかることを想定しないことです。

利回り20%以上となる高利回りの収益物件の情報は、地方の築年数が相当経過した物件であれば決して少なくありません。

利回りが高いということは、空室リスクも高く、修繕費用も高額になる可能性が多分にあります。

特に地方の築年数が相当経過している木造一戸建てなどは、土地値以下となることもあります。

アパートやマンションなどの共同住宅は、収益物件として不動産投資の対象となることは一般的ですが、一戸建ても戸建て賃貸として人気となっています。

そのため、地方の一戸建てが実需としてではなく、収益物件として売りに出されていることも少なくありません。

地方の一戸建てが戸建て賃貸として売りに出された場合には、想定利回りは20%を超えることも少なくありません。

月額の想定家賃が5万円で物件価格が300万円であれば、想定利回りは20%となります。

実際に家賃5万円で賃貸できればいいのですが、早急に修繕をしなければならないような状態であることも多く、不動産投資の知識や経験がないと修繕費用がいくらかかるか分かりません。

雨漏りでもあれば外壁補修もしなければならず、内装と外装をすべて修繕するとなると300万円以上かかる可能性は十分にあります。

物件価格300万円で想定の月額家賃5万円での一戸建ては、想定利回り20%の戸建て賃貸となります。

ただし、修繕費用を見積もると300万円以上かかり、実質利回りでは10%以下になる可能性があります。

それでも地方の一戸建ては修繕費用さえ安く抑えることができ、入居者がつけば家賃収入が発生し何とかやっていくことはできます。

ただし、地方のワンルームマンションはどれほど高利回りであっても購入すべきではありません。

例えば北関東の地方都市での単身用住居の家賃は、安い地域では2万円未満です。

なかには1.5万円以下もあり、仮に1.5万円の家賃であれば年間で18万円の家賃収入となります。

利回り20%で考えると物件価格は90万円となります。

ただし、区分所有マンションでは毎月の管理費・修繕積立金が1万円程度かかります。

さらに毎年の固定資産税を2万円とすると、年間の維持費は14万円となり、家賃収入18万円との差額はわずか4万円になってしまいます。

地方のワンルームマンションの価格が90万円だとしても、年間家賃収入の手残りが4万円であれば利回りは5%にもなりません。

つまり、利回りが高い収益物件を購入することで不動産投資が成功するということは決してなく、最終的なキャッシュフローが残る収益物件を購入することが重要であるといえます。

3.利回りを計算する際に見落としがちなこととは

実質利回りを計算する際に維持管理などの費用を見積もっていく必要がありますが、調べてすぐ分かる費用と、不確定な費用があります。

特定の不動産投資物件があれば、不動産購入時の諸費用と固定資産税などは役所などで確認をすれば分かります。

修繕費用はどこまで修繕するかによって大きく金額が変わり、修繕をどの会社に依頼するかによっても大きく変わります。

簡単な修繕をDIYで対応していくのであれば、設備と材料費だけで済みます。

またDIYで難しいようであれば、大工職人や内装職人などに直接依頼して材料支給をすることができれば、修繕会社に依頼する費用に比べ半額以下になる可能性もあります。

また見落とすというよりも、空室リスクをどの程度考慮するかによって、想定の家賃収入が変わります。

家賃収入は少なめに、必要経費は多めに見積もっておくことで、実質利回りを計算する上で、多少の経費の見落としも特に問題となることはないでしょう。

4.利回りとキャッシュフローの関係性について

利回りとキャッシュフローは関係があるように思われますが、直接的には関係はありません。

融資を利用しての不動産では、キャッシュフローとして家賃収入と銀行返済の返済額が直接的な関係といえます。

実際に出ていくお金としては、不動産を取得した際の不動産取得税と毎年かかるものとして固定資産税があります。

また、賃貸管理を委託するのであれば管理委託費、区分所有マンションであれば毎月の管理費・修繕積立金があります。

自己資金をまったく出さずに収益不動産を購入して不動産投資を始めることも、銀行融資が利用できれば可能です。

物件価格だけでなく諸費用も含めたオーバーローンを組むことができ、家賃収入で返済して残るようであれば、自己資金ゼロでキャッシュフローを生み出すことができます。

利回りが5%であっても、銀行借入の金利が1%あればキャッシュフローがでます。

2000万円を借り入れて、金利1%で30年の元利均等返済では、毎月の返済額は64327円となり、1年では771924円となります。

年間家賃収入が100万円あれば約23万円の年間キャッシュフローが発生することになります。

ここから固定資産税などの諸経費を支払うことができれば、自己資金使うことなくキャッシュフローを作りだすことができます。

ただし、空室が発生した際に家賃収入が銀行返済を下回ってしまう可能性もあり、運転資金の確保には十分に注意が必要となります。

不動産投資では、利回り重視ではなく「最終的なキャッシュフロー」を意識していくことが重要です。

5.利回りによって税金はどの程度変わるのか

利回りによって税金がかわることはありません。

不動産投資において関わってくる税金は、不動産を購入する際に、所有権移転で支払う登録免許税、数か月後に支払う不動産取得税、毎年の1月1日に不動産の所有者が支払うことになる固定資産税、不動産投資で、利益が出ると支払う所得税や住民税、また相続の際の相続税となります。

利回りが高い収益物件であっても、必ず利益が出て黒字となるということはありません。

むしろ不動産投資を始めてからの数年は赤字になることが多いでしょう。

特に中古の木造物件となると減価償却の残存期間が少ないため、家賃収入よりも減価償却費が大きくなることが多く、不動産所得としては赤字となります。

不動産投資だけでなく、事業などすべてにおいて利益が出て黒字となれば所得税を支払うことになり、不動産を所有して不動産投資を続けるかぎり固定資産税を支払うことになります。

利回りで税金が高くなると勘違いをしないようにしましょう。

まとめ

不動産投資では、高利回りの収益物件に人気集まります。

都心の個人投資家が実際の物件を見ることなく、販売図面の数字だけで購入することがあるからでしょう。

不動産投資は賃貸管理を管理会社に委託すれば、オーナーとして何もせずに不動産所得を作ることができると、一部では考えられています。

全てを委託して上がってきた報告だけを受けることは可能ですが、それでは余分な費用がかかってしまう可能性があります。

それでは黒字にすることはできず、キャッシュフローも毎月持ち出しになってしまうでしょう。

とくに、想定利回りが高い収益物件ほど想定外の費用がかかり、家賃も下落します。

不動産投資を始めるには、利回りは一つの指標として、地域や築年数、構造や間取りなど総合的に判断をして決めていくことが必要です。

人口動向・賃貸需要に合わせた「新築一棟投資法」とは?無料解説書籍はこちら