不動産投資は個人でやるか?法人でやるか?

前回 記事「不動産投資で節税を目的にしてよい人とは?」では、不動産投資の目的を明確にしましょうと伝えました。

目的を明確にした上で、賃貸経営を個人事業としてやるべきか、法人経営でやるべきかを判断しなければなりません。

何となく、人の意見を聞いて判断してしまっている人が多いような気がしています。

自分の目的と合っていて、その効果が見込めるかどうかで判断するべきです。

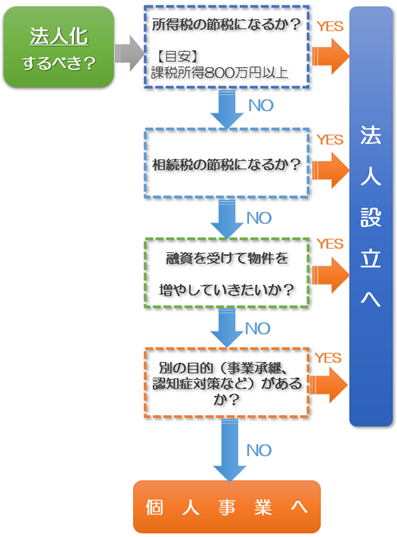

今回は、法人化をするべきかどうかの判断基準とフローチャートを作りましたので、その図と解説をしていきます。

《法人化をするべきかの判断フローチャート》

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

1.所得税の節税になるか

不動産投資が個人事業主の節税になる場合は、すでに高所得者であって、かつ、売却時に目減りしない人です。

この条件に当てはまらない人は、個人事業主で賃貸経営すると増税になってしまい、法人でやったほうがよいことがあります。

しかし、法人を設立すると設立費用や運営コスト(赤字でも均等割の税金がかかることや、税理士に法人税の申告を依頼する費用)がかかってしまいます。

法人の税率は、法人税、法人住民税、法人事業税を合わせた実効税率は、ざっくりと課税所得800万円以下が約24%、800万円を超えると約36%になります。

所得税・住民税の税率と法人税実効税率の差が、法人化することによる節税メリットになります。

しかし、所得税・住民税の税率よりも法人税実効税率が上回る金額で判断してはいけません。

法人に係るコストがあるので、多少上回っただけでは節税よりもコストが大きくなって損をすることがよくあります。

目安としては、「課税所得800万円以上」です。

よく収入規模(例えば2,000~3,000万円くらいの家賃収入)で法人化の目安を図ろうとする方がいらっしゃいますが間違いです。

家賃収入が5,000万円あっても、減価償却が大きく必要経費が4,500万円あれば、所得は500万円です。

家賃収入が1,000万円でも、減価償却が少なくなって必要経費が100万円しかなければ、所得は900万円です。

あくまでも税金は所得に対して課税されるものなので、課税所得で判断をするべきなのです。

なお、課税所得が800万円超1,000万円以下の場合には、所得状況や家族構成によってメリットがあるかどうかが微妙になるため、シミュレーションすることをおすすめします。

2.法人税の節税になるか

法人化をすると、家賃収入の一部又は全部を法人に移転することができます。

家賃収入を全部移転させるためには、建物の名義を法人に移転させなければなりません。

一般的に個人と法人間で売買を行います。

しかし、この方法は相続までの期間が短いと思われる方には勧めません。

物件を移転することによる法人化は相続税の観点から見ると、相続税評価の低い不動産を評価の高い現金等(貸付金を含む)に変えることになります。

法人化した瞬間だけをとらえると、相続税が上がってしまうのです。

相続までの時間があれば上がった相続税を減らす対策が取れるのですが、その期間が短かければ相続税が高いまま相続を迎えることになります。

また、法人化は個人に家賃収入が貯まらなくなるという点で、長期の相続税対策になります。

個人に家賃が入ると、どんどん個人に現預金がたまっていくことになります。

その現預金がたまって相続が発生すると、その現預金に対して相続税が課税されるからです。

なお、法人に貯まる現預金や業績は、個人が所有する株価に反映されます。

株価が上がれば個人の財産が増え、株式に対して相続税がかかることになります。

しかし、株式をオーナー個人ではなく、その子などに持たせておけば、オーナーに相続があっても相続税はかかりません。

相続までの間に移転できる家賃収入分に係る相続税額の総額が、節税額と捉えることができます。

相続までの期間の予測が難しいですが、例えば

{相続までの期間(平均余命-現在の年齢)×法人に移転する年間収入}×相続税率

で相続税の節税額をシミュレーションすることができるかと思います。

が成り立てば、法人化するメリットがあるといえます。

3.融資を受けて物件を増やしたいか

資産拡大には、金融機関から融資を受けて物件を購入していくことが必要です。

絶対に法人のほうが融資を受けられると断言はできませんが、個人よりも法人のほうが、融資が受けやすいポイントが3つあります。

(1)融資上限額

個人の場合、サラリーマンの年収の◯倍まで。とか、◯億円まで。などの上限がある金融機関があります。

上限まで一杯になってしまうと、それ以上は借りられなくなってしまうのです。

法人であれば上限がない場合がほとんどなので、よい決算書にしていけば、融資を受けて資産拡大することも可能になります。

(2)年齢制限

不動産投資を個人で借り入れをする場合、年齢が大きく影響してきます。

金融機関によりますが、70~80歳までに完済できる期間でしか融資できないこともあります。

その場合に、法人であれば融資期間を長く借り入れできる可能性があります。

(お子さんなどを役員に入れて、連帯保証人にするなどの前提があると思いますが)

基本的には、会社は永続的に続く(ゴーイングコンサーン)と考えられるためです。

(3)融資担当者のやる気

金融機関では、一般的に法人融資に力を入れています。

個人の融資額を伸ばすよりも、法人の融資額を伸ばすことが求められ評価されるのです。

したがって、個人の融資よりも法人への融資のほうが、金融期間の担当者が積極的になります。

融資ができるかどうかは、最終的には担当者が「貸したい」と思う気持ちが強いかどうかで決まると言っても過言ではありません。

多少、属性や物件条件が厳しくても、稟議書をしっかり書いて上司を説得できる担当者であれば、融資してもらえる可能性が高まります。

4.その他の理由があるか

節税や資産拡大以外に法人を設立したほうがよい理由があるかで判断します。

このときの判断は、節税にならずにコストがかかってもよいかを覚悟することです。

例えば下記のような理由が挙げられます。

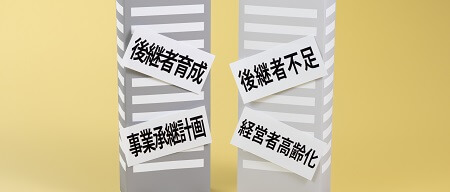

(1)事業承継対策

事業承継をするためには「経営とはどういうものか」を承継者に伝えることです。

具体的には、生前のうちから賃貸経営をお子さんに経験させ、相続してもスムーズに経営できるようにしてあげることです。

法人を作ってお子さんを役員に加えておくのです。

役員にすることで、無理やり賃貸経営に巻き込むのです。

役員(株式会社の場合には取締役)にすることで、会社法上の責任が生じます。

「あなたは、役員として会社の資産を守る義務がある」と目に見える形で現実化すれば、「自分が何とかしなければ」と自覚が生まれます。

「賃貸経営とは何か」「どう経営すればよいのか」いち早く経験させることが本当の事業承継なのです。

(2)認知症対策

賃貸契約、売買契約などの契約行為は、意思能力が必要です。

認知症となり、意思能力が不十分と判断されると、契約は無効になります。

そういった契約行為ができなくなると、その後の賃貸経営が困難になってしまいます。

法人を設立して法人に賃貸物件をその法人に移転することで、賃貸経営を自分から切り離すことができます。

画像提供:PIXTA

不動産投資は、立地で決まる。人口動向や賃貸需要に合わせた「新築一棟投資法」とは