年収別の預貯金額は?どのくらい融資が受けられる?

不動産投資などの投資をする場合、それぞれの年収によって投資に回してもよい金額の割合は変わってきます。

それでは、どのくらいを目安に投資金額を決めればいいのでしょうか。

連載2回目のこの記事では、年収別預貯金額のデータと、銀行からどのくらい借り入れができるのかに注目してみましょう。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

年収別預貯金額のデータ

不動産投資で現物の不動産を購入する場合は、多くの方がローンを組まれると思います。

その場合、購入時にある程度の頭金(自己資金)を用意しておかなければなりません。

投資ですので、自己資金は余剰資金から賄うことになりますが、この余剰資金の基礎となる預貯金の額を、それぞれの年収別に調査したデータがありましたので参考までに紹介いたします。

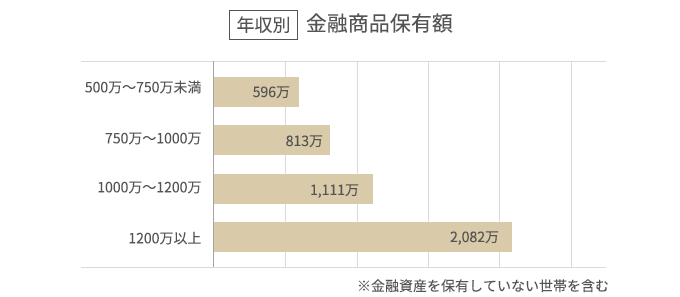

金融広報中央委員会が公表する、「家計の金融行動に関する世論調査[二人以上世帯調査] 平成29年調査結果」によると、金融商品保有額(金融資産を保有していない世帯を含む)のうち、預貯金額は年収が500~750万円未満で596万円、750~1,000万円未満で813万円、1,000~1,200万円未満で1,111万円、1,200万円以上で2,082万円という結果となっています。

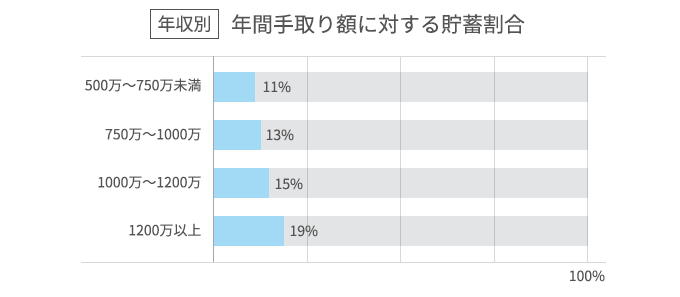

ちなみに年収別貯蓄割合は次のとおりです。年間手取り額に対する預貯金割合の平均は年収が500~750万円未満で11%、750~1,000万円未満で13%、1,000~1,200万円未満で15%、1,200万円以上で19%でした。

どのくらい借り入れができる?

・年収に対して

マイホームを持とうとした場合、住宅ローンを組むと思いますが、その借入額は自己資金の額、年齢などにもよるものの、一般に年収の5~7倍までが限度といわれています。

たとえば、

・年収700万円

・借入期間35年

・元利均等返済

・当初金利1.0%

・望ましいと考えられる返済負担率20%

であれば、借入額が4,132万円となりますので、年収の約6倍という具合です。

しかし、収益物件に対する融資であるアパートローンについては、物件からの賃料収入をベースにしているため、住宅ローンに比べて借入可能額が大きいのが特徴です。

個人の年収に対して、10倍程度というものが多く、なかには15倍、30倍といったものまであります。

ただし、実需でないため金利は住宅ローンより高く、借入可能期間も建物の法定耐用年数から経過年数を引いた残存耐用年数で決まることが多いといえます。

・自己資金に対して

次に、物件価格に対して、どのくらいの自己資金を用意する必要があるのでしょうか。

銀行には、メガバンク、都市銀行、地方銀行、信用金庫、ノンバンクと色々あります。

なかにはフルローン(物件価格全額の融資)を組めるところがありますが、各行の審査基準からみてみると、やはり最低、物件価格の1割程度は用意しておく必要があるでしょう。属性や投資物件に応じて、フルローンも可能になる場合があったり、反対に自己資金は3割程度なくてはならないという銀行もあります。

この自己資金などの融資条件に関してですが、各行が融資に対して慎重な姿勢になっていることは間違いないようです。

明確に自己資金の下限を決めている銀行や、とくに基準は変わっていないが、以前よりも審査が通りにくくなったなど、各行で対応が分かれています。

これから融資を受けようという場合には、銀行の融資に対する姿勢を注視する必要がありそうです。

また、自己資金のほかに、諸費用とよばれる支出も考えておかなければなりません。

諸費用は、不動産会社に支払う仲介手数料、印紙代、登録免許税、不動産取得税などで、不動産を購入する際もしくは購入してから間もなくかかってくる費用です。

たとえば中古物件の場合の諸費用は、物件価格のおよそ7~8%といわれています。

よって、物件価格が5,000万円であれば、自己資金を最低500万円、諸費用を350~400万円程度みておくことが必要です。

これらの自己資金や諸費用を基にすると、どのくらいの物件に投資することができるかが分かってきます。

アパートローンの場合、個人の年収に対して、10倍程度という目安がありますが、まず、自己資金をどのくらい用意できるかによって、借入可能金額が決まり、必然的に購入できる物件が決まってくるといえます。

物件の購入をお考えの方は、ぜひ参考にしてみてください。

次回は、実際に投資に回してもよい金額を、年収別に割り出してみます。

東京圏人口一極集中さらに加速…不動産投資は、立地で決まる。解説本無料プレゼント

- 第1回:不動産投資を始める世代が知っておくべき「鉄則」

第2回:年収別の預貯金額は?どのくらい融資が受けられる?

- 第3回:年収別/投資に回してもよい金額と物件選び