不動産投資の売却…タイミングと流れ[前編]

![不動産投資の売却…タイミングと流れ[前編]](https://invest-online.jp/wp/wp-content/uploads/2018/09/buyout-min.jpg)

不動産投資は、売却までを購入時にシミュレーションすることが重要です。

どのタイミングで売却するのがよいのか、また売却にかかる費用、税金、失敗事例など、不動産投資を成功に導く売却方法について、前半と後半の2回にわけて解説いたします。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

売却の目的とタイミング

不動産投資は売却を以て、その投資の結果が決まるため、売却のタイミングは一番重要なポイントであると言っても過言ではありません。

売却で失敗しないためには、売却の「目的」を明確にすることが大切です。

ここでは、目的に応じた売却のタイミングについて解説します。

キャピタルゲインを狙う

不動産投資は家賃収入による「インカムゲイン」が注目されがちですが、投資を成功で終わらせるためには、売却益である「キャピタルゲイン」にも気を配る必要があります。

キャピタルゲインを狙うためには、「購入価格」もしくは、「購入価格からこれまで得た収益を差し引いた価格」よりも高値になったタイミングで、売却に踏み切る必要があります。

不動産価格は経済情勢による影響を強く受けるため、情報に対するアンテナを常にはっておくことが重要です。

最近で言えば、2020年東京オリンピック開催が決定した直後から、不動産価格の上昇が見られました。また、今後で言えば、2019年の相鉄線のJR直通線開通なども、関係地域の不動産価格に影響を与えるでしょう。

2018年の宅建業法改正によって、中古物件の住宅診断(インスペクション)が促進されることになったので、今後中古物件の流通が活性化し、以前よりもキャピタルゲインが狙いやすくなる可能性が考えられます。

赤字キャッシュフローからの脱出

不動産投資において最も怖いのは、キャッシュフローが赤字状態にも関わらず、売却価格がローン残債に満たないために、「売り抜けられなくなること」です。

そうなると、赤字であることを承知の上で、その物件を持ち続けなければならず、さらに赤字が積み重なっていき、最終的にはローンが返済できなくなって破産してしまうことも少なくありません。

赤字の原因と「デッドクロス」とは

不動産投資で赤字キャッシュフローになる1つの原因が「デッドクロス」です。

デッドクロスとは、減価償却費と元金返済額が交差することをいいます。

賃貸経営においてローンの元金部分は経費にならないため、キャッシュアウトしても帳簿上経費として申告できないのですが、その分建物の減価償却費を経費として計上できるため、所得税を抑制することができます。

※減価償却費はキャッシュアウトを伴わない経費のため、キャッシュアウトしていく元金返済部分をカバーできるのです。

ところが、元利均等方式でローンを組んで購入している場合、返済を続けていくと徐々に元金部分の返済割合が増えていくことになり、どこかのタイミングで、減価償却費を超えてしまうのです。

また、減価償却費については、償却期間が建物の構造ごとに決まっているため、その期間を過ぎてしまえば、減価償却費は計上できなくなります。

例えば、木造だと耐用年数が22年のため、新築でも23年目には減価償却費が計上できなくなってしまうので、できる限りその前までに売却を検討するか、他の物件の減価償却費をあてる必要があるのです。

このような状況を回避するためには、「売却相場とローン残債のバランス」を見極めて売却することがとても重要です。

見極めのポイント

赤字キャッシュフローから脱出するためには、売却相場がローン残債を上回るタイミングを見極めることが重要です。

一般的に不動産投資において、購入後、いきなり価格が値上がりすることはほとんどなく、年月とともに下降線をたどります。

また、ローン残債についても、返済を続けていれば緩やかに減り続けていくため、どこかのタイミングで売却相場とローン残債の価格がクロスし、以降はおおむねいつ売ってもローン残債が完済できる安全領域に入ります。

つまり、デッドクロスよりも先に安全領域に到達していれば、いつでも売却して赤字キャッシュフローから脱出できるということです。

タイミングを見極めるためには、金融機関から定期的に送られてくる「ローン償還表」や「返済予定表」をチェックして、常に現時点でのローン残債を把握しつつ、定期的に不動産会社の「査定」を実施するなどして売却相場に注視することがポイントです。

資産の組み換え

不動産投資は、一度物件を購入してそれで終わりではありません。

もしも、既存所有している物件よりも、もっと利回りや条件が良い物件が見つかったら、一旦売却して「資産の組み換え」を検討することも必要になってきます。

資産の組み換えは、組み換えることによって、今よりもさらに利益が出ることが前提でなければなりません。

よって、組み換えを検討する際には、組み換えにかかる経費(仲介手数料や登記費用など)を考慮しても、なお利益が見込めることをよくシミュレーションして確認することが重要です。

資産組み換えの1つの目安は「減価償却」です。

特に、減価償却期間が短い中古物件や木造アパートを所有している場合、減価償却期間が終わると、減価償却費という経費が計上できなくなるため、一気に不動産所得が上がり税金が高額になる恐れがあります。

そこで、減価償却期間を終える前に売却して資産を組み換えることで、既存のキャッシュフローを維持することが可能です。

このように、物件を売却するタイミングについては、まず売却の「目的」を明確にした上で、ポイントを抑えてタイミングを伺うことが重要になります。

物件売却の基本的な流れ 5ステップ

不動産投資において、実際に物件を売却する場合の大まかな流れについて見ていきましょう。

ステップ1:不動産会社に査定を依頼する

売却するタイミングを見極めたら、すぐに不動産会社に査定依頼を出します。

査定については、机上の計算のみで査定する「簡易査定」と、現地調査を実施して行う「現地査定」がありますが、まずは「簡易査定」を実施しましょう。

簡易査定は、ほとんどの不動産会社が「無料」で行っているため、できる限り複数の不動産会社に依頼をして査定額を比較してみることが、より高く売るためのポイントです。

簡易査定で最も高い金額を示した不動産会社に、現地査定を依頼し、最終的な査定額を確認します。

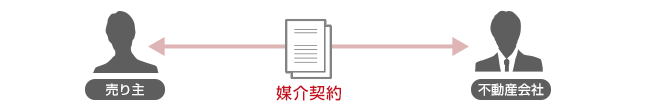

ステップ2:媒介契約を結ぶ

納得のいく査定額を提示した不動産会社と、媒介契約(買主を探して仲介する契約)を結びます。

媒介契約には、一般媒介、専任媒介、専属専任媒介の3種類がありますが、一般媒介以外は1社以外に依頼することができなくなることに注意が必要です。

専任および専属専任については、ある程度買主の目星がついている場合であればよいのですが、そうでなければ、ほかの不動産会社から、高い買取りの話がきたとしても、断らなければならなくなるため気をつけましょう。

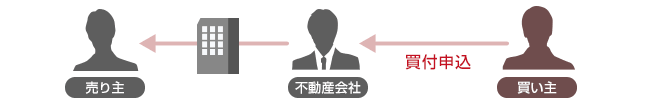

ステップ3:買付申込が入る

募集を開始して買付けが入ったら、購入条件を確認します。

場合によっては価格交渉が入る可能性もありますが、応じるかどうかは慎重に判断しましょう。

また、以下の点についても事前に確認しておく必要があります。

・手付金の金額は、売買価格の1割以上であるか

・買主は現金買いか、それとも融資を利用するのか

・瑕疵担保責任は免責してもらえるのか

・契約日から引渡しまでのおよそのスケジュール感

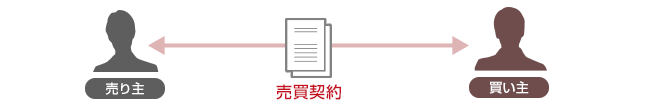

ステップ4:売買契約の締結

売買契約書に署名捺印をします。

購入の場合は、契約前に重要事項説明を聞いて署名捺印する必要がありますが、売却の場合は売買契約書に署名捺印するだけで問題ありません。

売買契約は、売主、買主、不動産会社の「3者立ち会い」が原則ですが、不動産投資における売却の場合は、売主、買主ともに売却に慣れていることが多いため、「持ち回り契約(契約書を郵送で回して締結する方法)」で締結することもあります。

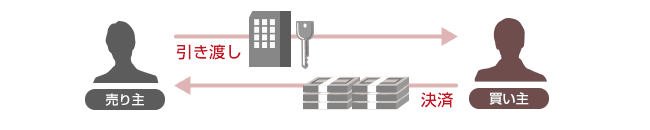

ステップ5:決済・引渡し

売買契約からおよそ1ヶ月後をめどに引渡しとなります。

引渡し日には、手付金を除いた残金が一括で入金され、その着金確認を以て物件を買主に引き渡して終了です。

また、ローンが残っている場合は、事前に現金一括で返済しておくか、引渡し日当日に支払われる残金をそのまま一括返済の費用に充当し、当日中に金融機関から抵当権抹消書類を受け取って、司法書士に抵当権抹消登記申請をしてもらい終了となります。

これが不動産投資において、物件を売却する際の主な流れです。

前半部分では、売却のタイミングを判断する上でポイントとなる「目的別の見極め方」と、「売却の一般的な流れ」について解説してきました。

後半 では、これらのことを踏まえて、売却する際の注意点や費用、そしてよくある失敗事例などについて解説したいと思います。

東京に仕事を求めてやってくる単身者増加中…不動産投資は、立地で決まる