相続税・贈与税の計算に使う土地価格の計算方法

前回 は路線価、おもに相続税路線価について解説いたしました。

今回は、相続税・贈与税の税額計算に使う個別の宅地の価格(ここでは自用地)を、どのように求めているのか見てみましょう。

【1分で分かる!新築一棟投資の魅力とは?】東京圏・駅徒歩10分圏内の物件紹介はこちら

路線価の求め方

路線価方式では、下記のような式で求めます。

宅地の価格は、接面する路線価を、その宅地の形状などに応じた率で補正した後、地積を乗じて計算します。

土地の形状別 路線価の計算例

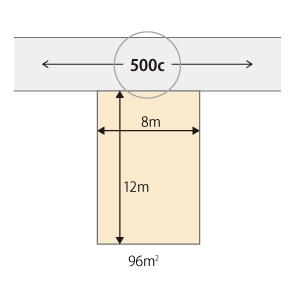

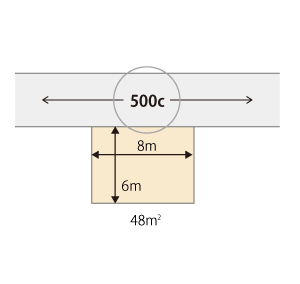

ケース1~3はすべて、普通商業・併用住宅地区に所在するものとします。

長方形であり、道路に一方向しか面しておらず、面積なども標準的な土地なので補正する必要がありません。

= 48,000,000円

形状は長方形なのですが、奥行の距離がやや短いので補正をする必要があります。補正を要するかどうかは、決められた表がありますので、それに対応した補正率を使います。

(地積)48㎡ = 22,800,000円

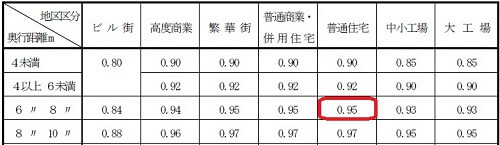

奥行価格補正率表(抜粋)

このケースでは、奥行の長さに関する補正でしたが、このほか減額を要する補正には以下のようなものがあります。

- 不整形地補正:宅地の形状が整形ではなく歪んでいる

- 間口狭小補正:間口が狭い

- 奥行長大補正:間口に対して奥行が長い

- がけ地補正:宅地に斜面(崖)がある

- 規模格差補正:地積が大きい

それぞれの場合に、同様な補正率表が公表されていますので、その表を使って補正していくことになります。

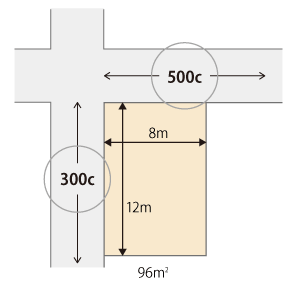

このケースでは、角地であるため、加算の補正をする必要が出てきます。

計算式は下記の通りで、正面路線価に側方路線価の一定率を加算した額に、地積を乗じて求めます。

なお、正面路線価とは、原則として、その宅地の接する各路線の路線価に奥行価格補正率を乗じて計算した金額の高い方の路線のことをいいます。

加算する率については、一覧表になっていますので、該当する表を使って計算します。

(側方路線価)(300,000円/㎡× (側方路線影響加算率)0.08)}×

(地積)96㎡ = 50,304,000円

側方路線影響加算率表

上記の3ケースは基本的なものでしたが、いくつか補正が必要な項目がある宅地では、組み合わせて計算することになります。

固定資産税路線価とは

固定資産税路線価は、市町村(東京都23区は都)が公表するもので、固定資産税、都市計画税、不動産取得税、登録免許税などを算出するために使われています。

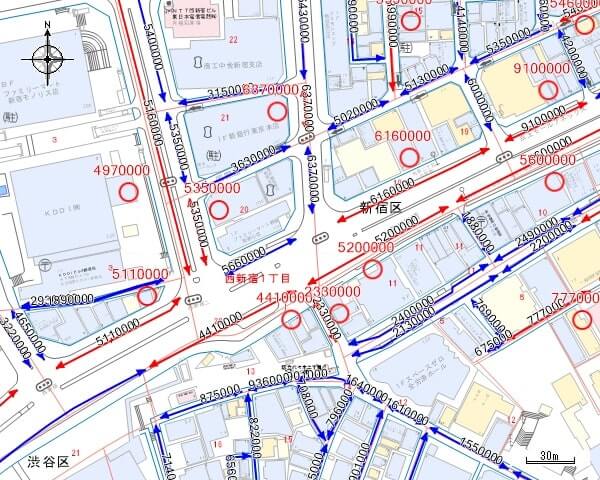

相続税路線価と同様に、道路(路線)に面する標準的な宅地 1㎡あたりの価格を求めています。

固定資産税路線価は、市町村などの担当課で確認できますが、ホームページでも簡単に確認することができます。

この固定資産税路線価は、地価公示や地価調査による価格の7割程度を目処に定められているので、この前面路線価を0.7で割って、公示価格ベースの水準を把握することができます。

なぜ7割水準なのかは議論のあるところですが、課税の性質上、適正な「市場価格」を超えて課税するのは納税者の理解が得られにくく、3年に一度の評価であることも踏まえ、安全のために余裕を持たせているのではないかと考えられています。

固定資産税における土地は、固定資産評価基準によって、地目別(宅地、田、畑、鉱泉地、池沼、山林、牧場、原野、雑種地)に定められた評価方法に基づいて評価されます。

固定資産税の評価上の地目は、登記簿上の地目にかかわりなく、その年の1月1日(賦課期日)の現況の地目によるとされています。

固定資産評価基準を詳しく知りたい方は下記をご覧ください。

路線価を基礎として、その道路に接する土地ごとに奥行、形状、利用上の法的制限などの状況に応じた画地補正率を乗じて単位地積当たり価額を求めます。続いて、その単価に地積を乗じて評価額を算出します。画地補正率は、自治体によって異なっており、一覧表をインターネットで公表しているところもあります。

まとめ

今回は、路線価には相続税路線価と固定資産税路線価があり、その目的、価格の水準などについて説明してきました。

不動産をお持ちの方は、毎年送られてくる固定資産税の課税明細などで評価額が出ていますので、この額はどうやって算出されたのかなど考えてみても良いかもしれません。

路線価は土地の相場をざっくり知るために分かりやすい指標ですので、物件購入検討時などにぜひ活用してみてください。

関連記事

手間をかけずに将来に備えた資産をつくる…空室リスクが低い不動産投資とは?

- 第1回:土地の値段は「一物五価」!? 目的と価格の違い

- 第2回:不動産投資や税金計算で耳にする…路線価とは?

第3回:相続税・贈与税の計算に使う土地価格の計算方法

![[大家さんの確定申告] ② メリットとデメリット](https://invest-online.jp/wp/wp-content/uploads/2018/04/2-1-saving-tax-deduction-150x150.jpg)